Gas e crisi energetica: l’incognita invernale

Una delle domande più inflazionate dell’ultimo periodo è “ma avremo il gas per questo inverno?”. La risposta non è un “SI’” o un “NO” semplice e sicuro, ma piuttosto un...

Leggi di più >Una delle domande più inflazionate dell’ultimo periodo è “ma avremo il gas per questo inverno?”. La risposta non è un “SI’” o un “NO” semplice e sicuro, ma piuttosto un...

Leggi di più >

Una delle domande più inflazionate dell’ultimo periodo è “ma avremo il gas per questo inverno?”. La risposta non è un “SI’” o un “NO” semplice e sicuro, ma piuttosto un “teoricamente sì, ma…”.

Infatti, affinché il gas sia sufficiente per superare l’inverno senza problemi, una serie di fattori che riguardano sia la domanda che l’offerta si dovranno incastrare nel modo corretto, consentendo alla domanda di esser coperta dai diversi elementi del supply sia a livello totale del periodo, sia sulle punte di consumo.

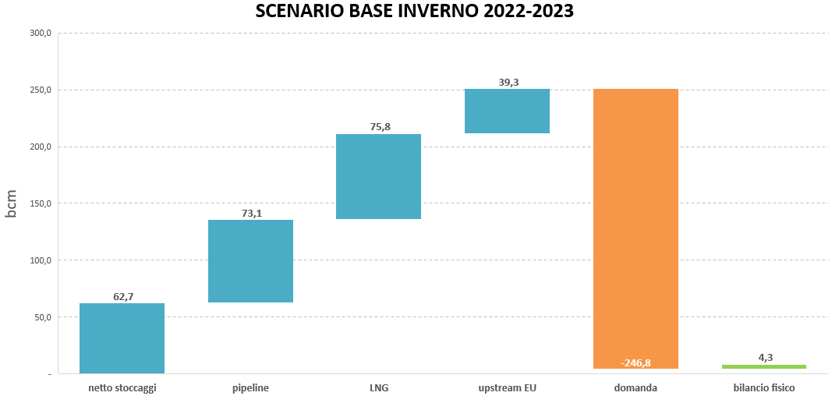

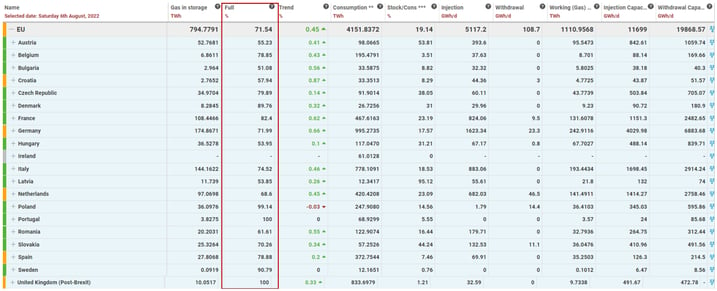

Partendo dalle diverse componenti dell’offerta, un elemento decisamente positivo è il livello di riempimento raggiunto dagli stoccaggi europei. Nonostante il limite minimo imposto dall’UE (da raggiungere il 1° novembre 2022) fosse l’80%, il livello medio europeo a metà ottobre ha già superato il 92%, con l’Italia addirittura oltre il 94%. La quantità di gas immagazzinata per l’inverno dunque è vicina al massimo tecnico (la capacità massima degli stoccaggi) e questo dovrebbe coprire una quota non trascurabile dell’offerta europea per l’inverno (nel nostro scenario base almeno 62,7 bcm, terminando la stagione di erogazione con circa il 30% di gas negli stoccaggi).

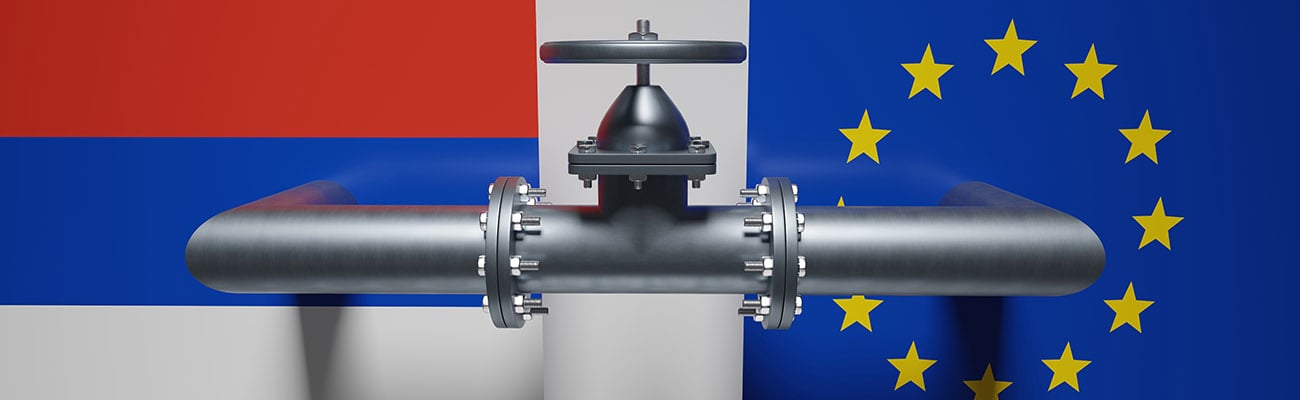

Un ulteriore elemento dell’offerta di gas naturale è costituito dai flussi di gas via tubo, che nel nostro scenario base dovrebbero coprire circa 73,1 bcm. Sebbene il gas russo ormai sia solo una minima parte del gas importato in Europa, una definitiva e totale chiusura del rubinetto di Gazprom è ancora una possibilità. Nel nostro scenario base ipotizziamo un inverno in cui i flussi di gas russo siano a zero, mentre sulle altre direttrici di importazione (Norvegia, Sud Africa, Azerbaijan) i flussi siano abbondanti e costanti come sono stati fino ad oggi.

Altro elemento dell’offerta, sempre più pivotale per l’Europa, è l’import di gas naturale liquefatto via nave (LNG). Grazie all’alto livello dei prezzi che ha caratterizzato il mercato gas continentale nel corso dell’estate, l’Europa è riuscita ad attirare volumi record di LNG, elemento che ha contribuito alla disponibilità del gas da iniettare in stoccaggio. Guardando all’inverno, al momento i prezzi europei rimangono attrattivi rispetto ad altri mercati globali, in particolar modo rispetto al mercato asiatico, e questo dovrebbe consentire di mantenere l’import di LNG abbondante per tutti i mesi invernali (stimiamo che fino a marzo possano arrivare almeno 75,8 bcm via nave, utilizzando a pieno la capacità di rigassificazione europea).

Infine, la produzione di gas europea , che nel nostro scenario base copre circa 39,3 bcm, dovrebbe mantenere invariato il pattern di tendenziale riduzione della produzione nel sito olandese di Groningen.

Per quanto riguarda la domanda europea, nello scenario esposto si ipotizza che la domanda gas invernale sia ridotta almeno del 15% secondo quanto definito dalla Commissione Europea, con una domanda risultante di circa 246,8 bcm totali (la domanda di riferimento è la media degli ultimi 4 anni). Questa ipotesi di domanda fa riferimento a un inverno climaticamente nella norma, senza temperature rigide prolungate.

Con gli elementi fin qui descritti, il bilancio fisico del gas naturale mostra un netto positivo, ovvero il gas disponibile dovrebbe essere più che sufficiente a coprire la domanda.

Innanzitutto, un elemento che può compromettere la capacità del sistema gas europeo di superare l’inverno sono le temperature dei prossimi mesi. Qualora l’inverno fosse particolarmente rigido, la domanda di gas per uso civile sarebbe sicuramente superiore rispetto a quanto ipotizzato nello scenario base, azzerando il già scarso livello di flessibilità del sistema.

E’ poi indispensabile che le riduzioni della domanda previste siano effettivamente attuate; una riduzione di domanda inferiore alle attese richiederebbe l’utilizzo di risorse extra la cui disponibilità non è garantita.

Inoltre, va sottolineato che nello scenario base, in relazione all’import di gas naturale sia via pipeline che via nave, i flussi sono ipotizzati pressoché al massimo. In particolare, rispetto all’LNG, questo significa che per tutto l’inverno il mercato europeo dovrà risultare attrattivo e che la domanda asiatica non entrerà in competizione con quella europea. Questo dipenderà però dalle temperature che si verificheranno nel corso dell’inverno: qualora in area Giappone/Corea del Sud si verificasse una stagione particolarmente rigida, la domanda sostenuta di LNG potrebbe supportare i prezzi asiatici, innescando una competizione con l’Europa per le navi spot disponibili e potenzialmente drenando risorse dal mercato europeo.

Insomma, sebbene ci siano le premesse per essere cautamente ottimisti, sono molte le variabili che dovranno bilanciarsi nel corso dei prossimi mesi e che determineranno l’andamento dell’inverno appena iniziato. Inoltre, va sottolineato come l’esito dell’inverno sarà determinante non solo per i prezzi (e gli eventuali shortage di gas) nei prossimi mesi, ma anche per il corso dell’intero 2023. Il livello di flessibilità residua a fine stagione, infatti, determinerà il quadro dei fondamentali nel corso dell’estate, periodo in cui dovranno essere ripristinati gli stoccaggi per l’inverno successivo.

L’origine dell’aumento dei prezzi energetici in Europa viene attribuito all’interruzione dei flussi di gas provenienti dalla Russia a causa della situazione geopolitica in...

Leggi di più >

L’origine dell’aumento dei prezzi energetici in Europa viene attribuito all’interruzione dei flussi di gas provenienti dalla Russia a causa della situazione geopolitica in Ucraina. Questo è vero, ma solo in parte.

Se è certo che la situazione del sistema gas europeo si è aggravata a causa del deterioramento dei rapporti con la Russia a causa della guerra, è vero anche che a livello di sistema elettrico abbiamo attraversato quest’anno una vera e propria tempesta perfetta.

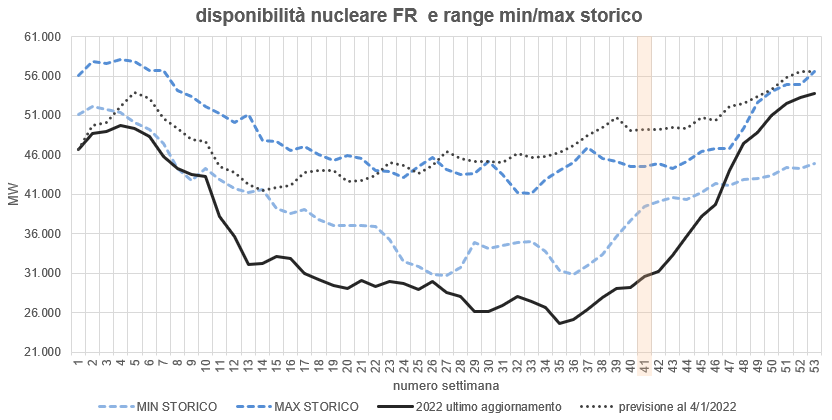

La progressiva diminuzione dei flussi di gas russo e la corsa ad accaparrarsi forme di approvvigionamento alternative sono state il leitmotiv di un’estate caratterizzata da una produzione idroelettrica così scarsa da segnare un record storico e da una produzione nucleare in Francia altrettanto storicamente mai così bassa.

Se la prima condizione può essere ottimisticamente vista come una contingenza climatica che (si spera) non si ripeterà, quantomeno non allo stesso livello di gravità, la seconda invece è sintomo di un problema strutturale ormai conclamato e dalle caratteristiche più definitive che temporanee.

L’Europa centrale ha fatto per anni affidamento sull’output del parco di generazione nucleare francese, talmente abbondante e poco costoso da aver costituito nel tempo una quota stabile dell’energia utilizzata nei paesi limitrofi, Italia inclusa.

Il fatto che buona parte delle centrali d’oltralpe siano state costruite oltre 35 anni fa rende sempre meno affidabile l’output nucleare e, di conseguenza, sempre meno stabile l’equilibrio elettrico del centro Europa.

Se negli scorsi 10 anni la produzione nucleare francese si è attestata mediamente intorno ai 400 TWh, per quest’anno la stima è di poco meno di 300 TWh, quasi 100 TWh in meno rispetto alla media dello scorso decennio.

Ha molto pesato anche il fatto che la diminuzione della disponibilità dell’output per quest’anno non fosse totalmente preventivata a inizio anno da EDF ma sia stata rettificata nei mesi scorsi, quando il tema del gas russo era ormai fonte di diffusa preoccupazione, contribuendo a sostenere i prezzi.

Certo, questo tema non è nuovo o inaspettato, ma la concomitanza fra la situazione di crisi sul gas e la mancanza di affidabilità delle centrali francesi ha chiaramente creato le basi per un aumento importante non solo dei prezzi ma anche della volatilità dei mercati.

Ora che è iniziato ufficialmente il Q4 gli occhi sono puntati sulle rampe di riaccensione delle varie centrali che sono state soggette a manutenzioni (per lo più programmate) nel corso dell’estate (da grafico è evidente come l’entrata a piena potenza del parco nucleare francese sia previsto fra novembre e dicembre).

Proprio i timori che il rientro delle diverse centrali possa subire ritardi o che ci siano altri outage non programmati a ridurre la disponibilità del nucleare in inverno continua a sostenere i prezzi forward francesi su dicembre22 e sul Q1-23, ovvero i mesi in cui, con la morsa del freddo, la domanda di gas è superiore.

Riuscire a ottenere l’output previsto da EDF consentirebbe alla Francia, e di conseguenza ai paesi limitrofi, di limitare l’utilizzo del gas naturale per la produzione termoelettrica; in caso di ulteriori problemi e dunque di mancata produzione nucleare, il ricorso al gas naturale sarebbe ovviamente l’alternativa di più rapida implementazione.

Per l’inverno entrante, dunque, è necessario considerare che l’impatto di eventuali problemi delle centrali francesi potrebbe essere causa di rialzi nervosi e improvvisi, sia sui prezzi forward che sui prezzi spot, soprattutto se in concomitanza con un set di fondamentali bullish.

La condizione di obsolescenza del parco nucleare francese, d’altra parte, è ormai strutturale, tant’è che anche le previsioni per il 2023 sono state riviste al ribasso da EDF.

Se, dunque, c’è da sperare che la crisi del gas europea possa avere una soluzione nel medio termine, la situazione del nucleare francese sembra destinata a subire sempre più gli effetti del tempo che passa; a meno di investimenti consistenti per costruire nuove centrali, infatti, le problematiche legate alla sicurezza degli impianti continueranno ad impattare il livello di affidabilità dell’output, rendendo maggiormente volatili i prezzi elettrici del centro Europa.

A maggio, la Spagna ha approvato il decreto legge 10/2022 che stabilisce temporaneamente un meccanismo di aggiustamento dei costi di produzione dell'energia per ridurre il prezzo...

Leggi di più >

A maggio, la Spagna ha approvato il decreto legge 10/2022 che stabilisce temporaneamente un meccanismo di aggiustamento dei costi di produzione dell'energia per ridurre il prezzo dell'elettricità sul mercato all'ingrosso, comunemente noto come "tetto del gas".

Si tratta di uno strumento normativo che mira a ridurre il prezzo marginale dell'elettricità nei mercati all'ingrosso della penisola iberica e, in ultima analisi, a promuovere una riduzione dei prezzi al dettaglio sostenuti da tutti i consumatori finali di elettricità.

Come? Limitando il prezzo del gas per i produttori di elettricità con questa risorsa. Questa opzione viene ora presa in considerazione per il resto dell'Europa, poiché ha portato a un notevole calo dei prezzi dell'elettricità rispetto ad altri mercati europei.

Innanzitutto, è importante sapere che il tetto massimo del prezzo del gas è stato stabilito per alcuni impianti di produzione di energia elettrica, principalmente a ciclo combinato, al fine di evitare il diffondersi dell'aumento del prezzo del gas al mercato dell'elettricità nel suo complesso, ed è applicato ai consumatori della penisola iberica. Di conseguenza, il prezzo finale dell'elettricità è più basso di quello che sarebbe stato in assenza di questo limite sul gas.

Sebbene venga applicato un prezzo massimo, i costi reali per i produttori di gas sono imputati al mercato; é il mercato a stabilire il meccanismo di aggiustamento, ossia la remunerazione aggiuntiva che riceveranno per coprire i loro costi reali e garantire che la generazione di elettricità non li danneggi economicamente.

In linea di massima, la misura utilizza una formula matematica che limita il costo del gas consumato dalle centrali termoelettriche. Il costo viene trasferito nelle gare, che stabiliscono il prezzo sul mercato all'ingrosso dell'elettricità, noto anche come pool. Stabilisce un prezzo di riferimento del gas di 40 €/MWh per sei mesi (a partire dalla sua entrata in vigore), che aumenta successivamente di 5 €/MWh al mese, fino ad arrivare a 70 €/MWh, in modo che ci sia una convergenza verso la normalità.

Pertanto, possiamo distinguere l'effetto sugli attori del settore come segue;

Mentre paesi come l'Italia e la Francia, quest'ultima con la chiusura del nucleare, vedono i loro prezzi dell'elettricità superare a volte i 500 €/MWh, in Spagna il prezzo è contenuto dal tetto del gas.

Sebbene nelle prime settimane della sua entrata in vigore il prezzo di mercato spagnolo abbia raggiunto i 250 €/MWh, incoraggiando le voci che mettevano in guardia sull'inefficacia del meccanismo, dopo l'ondata di caldo che il Paese ha subito, il tetto al prezzo del gas si è rivelato vantaggioso per i consumatori, in quanto rispetto ai prezzi di altri Paesi la bolletta energetica è più conveniente.

L'"isola energetica" che il tetto al prezzo del gas ha creato non avvantaggia solo Spagna e Portogallo. Dalla sua entrata in vigore, la Francia ha massimizzato l'acquisto di elettricità dalla penisola iberica, sfruttando la capacità di interconnessione per ottenere parte dell'energia dalla Spagna e ridurre così il prezzo di acquisto dell'elettricità sul mercato all'ingrosso. Ciononostante, l'effetto è molto ridotto se si considera che la percentuale maggiore di acquisti è quella nazionale. Secondo i dati di REE, la Francia sta ottenendo una riduzione insignificante (circa il 2,5%) del costo dell'elettricità.

Si può quindi estrapolare (approssimativamente) che un meccanismo generale in Europa avrebbe lo stesso effetto, con i paesi vicini che ne beneficerebbero attraverso le interconnessioni elettriche.

Tuttavia, ogni mercato dell'energia è unico a causa delle caratteristiche delle sue infrastrutture elettriche, della sua capacità di generazione con fonti rinnovabili e altre risorse, nonché della capacità dei suoi collegamenti elettrici con i Paesi vicini. Anche il funzionamento del mercato, sebbene simile in tutta Europa, non è esattamente lo stesso di Spagna e Portogallo.

Se il vecchio continente applicasse un meccanismo come l'"eccezione iberica", gli effetti sarebbero diversi in ogni paese. In primo luogo, la Spagna ha interconnessioni elettriche solo con la Francia, quindi l'effetto di riduzione della bolletta si applica solo alla Francia. Nel caso dei Paesi dell'Europa centrale, con connessioni a più Paesi, l'effetto di riduzione sarebbe diversificato e tutti i Paesi cercherebbero di massimizzare gli acquisti attraverso le interconnessioni per ridurre il prezzo dell'elettricità. Questo potrebbe portare a una mancanza di offerta in uno dei mercati, quello esportatore, se non dispone di una capacità di generazione sufficiente a soddisfare la propria domanda e quella dei Paesi vicini.

Pertanto, per quanto riguarda le interconnessioni, esse dovrebbero essere regolamentate a livello europeo se si dovesse introdurre un meccanismo come il gas cap. La Spagna è un'isola energetica, ma il resto del continente, ad eccezione dell'Italia in una certa misura, non lo è.

Un altro punto da considerare è la percentuale di generazione in ciascuna matrice energetica. Un Paese in cui il ciclo combinato ha una quota molto elevata avrebbe un costo di aggiustamento molto alto (prezzo reale del gas - prezzo del meccanismo) e, se trasferito sulle bollette dei consumatori, queste aumenterebbero tanto quanto senza il meccanismo, come è successo in Spagna durante la prima ondata di calore.

In questi casi, il meccanismo di aggiustamento dovrebbe essere remunerato in altro modo rispetto all'applicazione della differenza tra i due prezzi del gas ai consumatori, ad esempio attraverso i profitti inattesi generati negli ultimi mesi per le tecnologie convenzionali come l'idroelettrico o il nucleare, ad esempio.

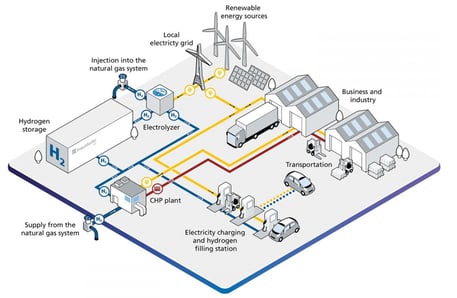

Sebbene sia urgente contenere i prezzi dell'elettricità in Europa, soprattutto in vista del prossimo inverno, la soluzione risiede nella massiccia diffusione di tre tecnologie: le energie rinnovabili, lo stoccaggio e l'idrogeno verde.

L'energia rinnovabile abbassa i prezzi di mercato, poiché il costo di produzione dell'elettricità con le rinnovabili è attualmente il più competitivo tra tutte le tecnologie che possono generare elettricità.

L'implementazione dell'accumulo di energia permetterebbe di gestire la capacità dei parchi eolici e fotovoltaici che possono generare elettricità quando non c'è domanda. Questo potrebbe essere immagazzinato e immesso in rete quando necessario, con conseguente riduzione dei prezzi finali dell'elettricità.

L'idrogeno verde è un sostituto naturale del gas naturale per alcune applicazioni, come quelle dell'industria metallurgica o della ceramica. L'uso di questo combustibile sostituisce la necessità di richiedere gas naturale, abbassando il prezzo del gas naturale per altri usi, come la generazione di elettricità attraverso i cicli combinati.

Con queste tre tecnologie, la riduzione del prezzo dell'energia sarebbe molto maggiore e si raggiungerebbe la totale indipendenza energetica rispetto ai combustibili fossili, in particolare al gas russo.

Siamo appena entrati nel nuovo anno termico, nonché nell’inverno gas ‘22/’23, e molte sono le incognite per quanto riguarda la situazione energetica europea. La escalation...

Leggi di più >

Siamo appena entrati nel nuovo anno termico, nonché nell’inverno gas ‘22/’23, e molte sono le incognite per quanto riguarda la situazione energetica europea.

La escalation geopolitica e gli importanti aumenti dei prezzi di gas ed energia elettrica hanno generato quella che a tutti gli effetti può esser definita una emergenza energetica generale e dalle molte conseguenze.

La prima conseguenza, molto discussa anche su giornali e tv, riguarda la possibile scarsità di gas per l’inverno entrante che dipenderà da come i diversi elementi fondamentali della domanda e dell’offerta si combineranno nel corso dei prossimi mesi.

Al di là della disponibilità di materia prima, però, le conseguenze più evidenti finora sono dovute all’impatto dei costi energetici sulle famiglie e sulle imprese. La spesa per gas ed energia elettrica è diventata per molti insostenibile e questo rischia non solo di impoverire i consumatori domestici ma anche e soprattutto di distruggere il tessuto industriale europeo, provocando potenzialmente una crisi economica generalizzata.

Non solo i consumatori sono in sofferenza, ma anche gli operatori del mercato, ed in particolar modo i fornitori, si trovano in una situazione di difficoltà senza precedenti. L’impatto dei prezzi alle stelle ha reso la gestione dell’attività di vendita estremamente onerosa dal punto di vista finanziario e incredibilmente rischiosa dal punto di vista del credito.

L’aumento della morosità in tutti i segmenti di consumatori, insieme all’incremento degli importi delle bollette, sta comportando per i fornitori la necessità di ridurre le dimensioni dei propri portafogli e arginare i rischi ad esso connessi.

Per questo motivo, molti clienti, in particolar modo quelli con fabbisogni elevati di gas o energia elettrica, a maggior ragione se con bassa affidabilità creditizia, sono oggi nella situazione di non riuscire a trovare facilmente un fornitore disposto ad approvvigionarli. L’ovvia conseguenza sarà una uscita massiccia di consumatori dal mercato libero e l’incremento dei volumi serviti in ultima istanza o salvaguardia.

Questa situazione perigliosa ha ovviamente richiesto numerosi interventi da parte dell’Unione Europea, che da mesi sta intervenendo attraverso l’erogazione di fondi per gli Stati Membri a supporto delle famiglie più in difficoltà e delle imprese (soprattutto energivore/gasivore).

Nel corso dell’estate gli sforzi della Commissione Europea si sono concentrati sulla messa in sicurezza del sistema gas europeo per l’inverno, da un lato, e sul reperimento dei fondi necessari per incrementare il supporto economico ai consumatori dall’altro.

Fra tutti, alcuni interventi come l’obbligo di raggiungere un livello minimo riempimento degli stoccaggi entro il primo di novembre di ogni anno, avranno un impatto anche nel medio/lungo termine.

Infatti il livello, che per quest’anno è fissato al 80%, per gli anni prossimi sarà innalzato al 90%, imponendo dunque una regola duratura per l’utilizzo degli stoccaggi. Altri avranno una applicazione limitata nel tempo, come la riduzione della domanda di gas (-15%) per l’inverno prossimo venturo o la riduzione della domanda elettrica su alcune ore selezionate (-5%).

Entrambe queste misure hanno l’obiettivo di ridurre il gas consumato nel corso dell’inverno appena iniziato imponendo, la prima, l’adozione da parte dei diversi Stati Membri di misure di carattere volontario come il servizio di interrompibilità o aste per la riduzione dei consumi, la seconda, istituendo l’obbligo di identificare alcune ore (che coprano almeno il 10% di ogni mese) in cui i prezzi potrebbero essere più elevati e in cui diminuire i consumi elettrici. Inoltre è stato fissato anche un ulteriore target (-10%) da raggiungere sulla domanda elettrica complessiva attraverso interventi a carattere volontario.

Altre misure temporanee importanti sono state approvate a settembre per reperire i fondi necessari a finanziare gli interventi a supporto delle famiglie e delle imprese.

Fra queste, si è deciso di imporre un tetto al prezzo di vendita dei produttori inframarginali, ovvero coloro che producono energia elettrica utilizzando tecnologie meno costose rispetto al gas naturale, come rinnovabili, nucleare e lignite.

E’ stato identificato un prezzo massimo (180 €/MWh) per ogni singolo megawattora prodotto da questi impianti e il meccanismo prevede il prelievo, da parte degli Stati Membri, dell’extraprofitto generato dalla vendita dell’energia (il differenziale, per ogni ora e per ogni megawattora prodotto, fra 180 e il prezzo di vendita, se superiore), tenendo in considerazione anche eventuali vendite a controparti o coperture finanziarie.

Poiché il prelievo avverrà al di fuori del mercato (ex-post), questa misura non intaccherà l’attuale meccanismo di formazione del prezzo spot e dunque potrebbe essere di relativamente rapida applicazione. Per tenere in considerazione le peculiarità dei diversi Paesi, viene lasciata discrezionalità agli Stati Membri di innalzare il valore del tetto o adottare misure per limiti di profitto ulteriori o differenziare fra le diverse tecnologie.

Inoltre, poiché altri soggetti al di fuori del mercato elettrico potrebbero aver beneficiato dell’incremento dei prezzi del gas naturale, sono stati identificati dei settori ai quali richiedere un contributo di solidarietà straordinario e temporaneo.

In particolare, tutte le società attive nel settore dei combustibili fossili (petrolio, gas naturale, carbone e raffinazione), qualora quest’anno realizzassero dei profitti superiori (almeno del 20%) rispetto alla media degli anni precedenti (a partire dal 2018), dovranno versare un contributo agli Stati Membri, che lo utilizzeranno principalmente per erogare i fondi necessari ad abbassare le bollette dei consumatori.

Altri temi sull’agenda della Commissione Europea riguardano l’introduzione di misure temporanee per la riduzione dei prezzi del gas per uso termoelettrico, come l’introduzione di un indice di prezzo europeo per il gas naturale che rifletta meglio la realtà attuale (alternativo rispetto il benchmark TTF) o eventualmente un cap al prezzo del gas, tema sul quale molto Paesi si sono detti d’accordo ma attualmente respinto dalla Germania.

Probabilmente si dovrà trovare un’intesa sulle misure per limitare la volatilità dei mercati energetici (come sospensioni dei mercati in casi di volatilità eccezionale), per supportare gli operatori del mercato e sul tema della dissociazione (decoupling) del prezzo elettrico da quello del gas naturale. Questo in particolar modo è un elemento di discussione complesso, che dovrebbe modificare i meccanismi attuali di formazione dei prezzi spot e che dunque richiederebbe una vera e propria riforma del mercato elettrico.

Insomma, molto è stato discusso e deciso e molto ancora lo sarà nelle prossime settimane. Quello che è certo è che al momento persiste l’incertezza sull’evoluzione dell’inverno e sulla capacità delle famiglie e soprattutto delle imprese europee di superarlo.

Questa serie di white paper si propone di aiutarvi a comprendere: le basi del mercato dell'energia, i prezzi dell'energia e la gestione dei vostri contratti energetici B2B, per...

Leggi di più >

Questa serie di white paper si propone di aiutarvi a comprendere: le basi del mercato dell'energia, i prezzi dell'energia e la gestione dei vostri contratti energetici B2B, per permettervi di ottimizzare i vostri costi energetici.

La minaccia di un inverno senza una fornitura garantita di gas dalla Russia sta mettendo in allarme l'intero settore energetico europeo. In previsione della possibilità che Mosca...

Leggi di più >

La minaccia di un inverno senza una fornitura garantita di gas dalla Russia sta mettendo in allarme l'intero settore energetico europeo. In previsione della possibilità che Mosca continui a limitare le forniture di gas alla Germania e ad altri Paesi, l'Unione Europea (UE) ha proposto un piano di risparmio energetico per ridurre il più possibile la domanda di energia e quindi la dipendenza dai combustibili fossili.

Il mese di agosto è iniziato con i futures del gas sul mercato ICE che hanno raggiunto prezzi superiori a 200 €/MWh, in aumento rispetto alla settimana precedente. E tutto questo nonostante il periodo festivo, in cui la domanda di energia è più bassa rispetto agli altri mesi.

Un altro indicatore allarmante sono i futures sull'elettricità. Nei primi giorni di agosto, la maggior parte dei principali mercati dell'UE ha registrato aumenti del prezzo del 2023, dal mercato OMIP all'ICE britannico e al mercato EEX tedesco.

Entrambe le argomentazioni sostengono la necessità per l'UE di ridurre la propria domanda di gas. In primo luogo, perché fisicamente l'offerta potrebbe non essere sufficiente e, nonostante le norme che impongono di avere l'80% della capacità di stoccaggio entro il 1° novembre, gli Stati membri non possono correre il rischio che i loro cittadini non abbiano il gas per superare l'inverno. In secondo luogo, più alta è la domanda di gas per generare elettricità, più alto è il prezzo del gas

La Commissione europea (CE) ha proposto un nuovo strumento legislativo e un Piano europeo di riduzione della domanda di gas per ridurre il consumo di gas in Europa del 15% tra il 1° agosto 2022 e il 31 marzo 2023, coinvolgendo tutti i consumatori, le amministrazioni pubbliche, le famiglie, i proprietari di edifici pubblici, i fornitori di elettricità e l'industria.

Inoltre, l'UE ha adottato una nuova normativa che impone di riempire lo stoccaggio sotterraneo di gas all'80% della capacità entro il 1° novembre 2022. Questo è lo stato al momento della stesura del presente documento per ciascun Paese:

Stato dello stoccaggio di gas per Paese. Fonte: GIE AGSI

Il Piano europeo stabilisce misure, principi e criteri per una riduzione coordinata della domanda. Si concentra sulla sostituzione del gas con altri combustibili e sul risparmio energetico complessivo in tutti i settori, sostenendo l'implementazione di tecnologie rinnovabili. L'obiettivo è salvaguardare le forniture alle famiglie e agli utenti essenziali, come gli ospedali, ma anche alle industrie, che sono fondamentali per la fornitura di prodotti e servizi essenziali all'economia, nonché per le catene di approvvigionamento e la competitività dell'UE. Il Piano fornisce le linee guida di cui gli Stati membri devono tenere conto nella pianificazione della riduzione:

Sulla base di queste linee guida, l'UE prevede 3 punti principali che guidano i Paesi ad agire:

Sul passaggio dal carburante alle energie rinnovabili

Sugli incentivi per ridurre il consumo di gas

Sulla riduzione dei consumi per il riscaldamento e il raffreddamento

Sulla base di queste proposte, alcuni Paesi si stanno già muovendo per attuare il piano di riduzione della domanda di gas.

La Germania, ad esempio, ha annunciato che ristrutturerà la rete di centrali a carbone che fanno parte della riserva di energia elettrica in modo da poterle attivare "a breve termine"; una mossa molto controversa perché in contrasto con altri piani dell'UE, come quello per la riduzione delle emissioni inquinanti.

Un'altra misura attuata dalla Germania prevede l'introduzione di un sistema di vendita all'asta del gas utilizzato nell'industria a partire da quest'estate, per creare incentivi al risparmio.

Inoltre, la Germania creerà ulteriori crediti per fornire liquidità all'acquisto di gas e avvicinarsi all'obiettivo di avere le riserve necessarie.

In Spagna, invece, le misure già attuate prevedono, ad esempio, che il riscaldamento e il raffreddamento siano compresi tra 19 e 27ºC, che le porte siano dotate di serrature automatiche, che le vetrine dei negozi siano spente alle 22.00 e la creazione di misure per aumentare l'efficienza energetica in diversi settori e per promuovere l'elettrificazione con 350 milioni di euro di aiuti.

I dubbi sull'importanza di promuovere nuove tecnologie "verdi" vengono sempre più fugati. Se è vero che le energie rinnovabili avrebbero dovuto essere implementate maggiormente nei principali Paesi europei, l'attuale situazione economica rende necessaria un'accelerazione di questo processo. Per questo motivo, i principali meccanismi di finanziamento dei progetti rinnovabili devono mantenere un quadro normativo attraente e stabile. Stiamo parlando di aste, PPA e del mercato stesso.

Inoltre, l'accumulo di energia e l'idrogeno rinnovabile, già considerati fondamentali per questo processo, avranno bisogno di maggiore sostegno per incrementare la loro diffusione di massa.

Immagine 2. Schema per l'utilizzo dell'idrogeno verde. Fonte: Enagás

L'Europa ha preso provvedimenti, tutti i Paesi dipendono più o meno dal gas russo e la sua assenza, ora o in futuro, significa che la transizione verso le energie rinnovabili deve essere accelerata. Sono in gioco l'indipendenza energetica e il cambiamento climatico.

Effetti di un'interruzione delle forniture invernali di "gas russo" in Europa Sebbene l'Unione Europea (UE) mantenga l'impegno di rendere il proprio sistema energetico...

Leggi di più >

Sebbene l'Unione Europea (UE) mantenga l'impegno di rendere il proprio sistema energetico indipendente dal gas proveniente dalla Russia, la realtà si scontra frontalmente con questo obiettivo. La Russia esporta il 40% del consumo dell'UE. Nelle ultime settimane (al momento della stesura di questo articolo), il timore più grande nel vecchio continente è che le forniture vengano tagliate in inverno, il periodo di maggiore richiesta di energia in Europa e il momento in cui si consuma più gas.

Per prepararsi a questo ipotetico scenario, i paesi dell'UE devono raggiungere il 90% della loro capacità di stoccaggio di gas naturale entro il 31 ottobre.

Attualmente, gli impianti di stoccaggio sotterraneo della Spagna sono al 72%, quelli della Francia al 57%, quelli dell'Italia al 55% e quelli della Germania al 42%, secondo i dati condivisi dal Ministero spagnolo per la Transizione Ecologica.

Nel caso in cui la Russia decida di non fornire gas o di chiudere parte dei suoi gasdotti, l'Europa dovrà cercare delle alternative. La realtà è quella che è: non c'è abbastanza capacità rinnovabile per soddisfare la domanda di energia e la chiusura delle centrali termiche e nucleari non è purtroppo l'opzione migliore in questo momento. E non ci sono molte alternative, che fondamentalmente comportano un aumento dell'offerta da parte di paesi che si riforniscono da mercati diversi da quello russo.

In questo senso, la penisola iberica è un importante punto di importazione di gas naturale liquefatto (GNL) con la capacità di importare 40 TWh al mese, ma che consuma solo 30 TWh e i cui gasdotti esistenti consentono un trasferimento massimo di 5 TWh al mese. Ci sarebbe una limitazione della capacità che potrebbe portare a forti tensioni politiche di fronte alla necessità dei paesi vicini di garantire l'approvvigionamento energetico per le loro popolazioni.

%20(1).jpg?width=650&name=mapa_2015_ok%20(2)%20(1).jpg)

Immagine 1. Impianti di gas naturale in Spagna. Fonte Enagás

Un'altra opzione potrebbe essere quella di aumentare le importazioni di gas naturale liquefatto (LNG) dalla Norvegia e dal Nord Africa. L'infrastruttura consentirebbe un aumento di 17 TWh a settimana, rispetto ai 18 TWh a settimana importati dalla Russia. Anche se attualmente il paese nordico ha già dichiarato di esportare quanto più possibile verso l'UE.

Inoltre, alcuni paesi, come l'Italia, pur avendo la capacità di importare gas dall'Africa, potrebbero non volerlo fare per avere una capacità sufficiente per il futuro, visto che la crisi economica e il prolungamento del cut-off russo avanzano.

Non sono solo le tensioni politiche a rappresentare un problema. A livello tecnico esiste un impedimento ancora più preoccupante. L'infrastruttura di importazione non è progettata per rifornire tutti i paesi dell'Europa centrale e orientale dall'Occidente, quindi anche se fosse possibile, questo rifornimento avrebbe un costo elevato.

Nel 2021, l'Europa consumerà circa 900 TWh di gas naturale per la produzione di energia. Per ridurre questa dipendenza, l'opzione tecnica più praticabile è quella di far funzionare alcuni impianti a gas con un altro combustibile, come il diesel, cosa che è avvenuta in passato, dato che molti impianti a ciclo combinato in Europa avevano questa possibilità.

Tuttavia, alcuni impianti non hanno più questa possibilità da quando hanno deciso di adattare le loro attrezzature al 100% di gas, dato che questa risorsa è sempre stata economicamente molto più competitiva del gasolio e, nel caso in cui alcuni potessero ancora farlo, la realtà è che anche la seconda opzione è ai massimi storici, il che non sarebbe economicamente vantaggioso. Allo stesso modo, se l'Europa potesse convertire il 10% delle sue centrali elettriche a gas in un'altra risorsa, ad esempio, la domanda si ridurrebbe di 90 TWh.

Il ruolo delle energie rinnovabili è chiaramente molto importante per ridurre la dipendenza dal gas russo. Secondo gli esperti, la produzione di energia solare, che dovrebbe raddoppiare da 15 a 30 TWh, potrebbe far risparmiare altri 30 TWh di consumo di gas. Un'altra alternativa è quella di impedire alla Germania di chiudere le sue centrali nucleari operative. Tuttavia, nonostante tutto questo, in alcune regioni non ci sarebbe alternativa al gas.

Tutta questa situazione comporta un altro problema che sicuramente avrai già immaginato: l'aumento dei prezzi. Maggiore è la domanda di una risorsa con limiti di fornitura, maggiore è il costo per ottenerla.

I futures del gas sono aumentati costantemente negli ultimi mesi. Per fare un esempio, i futures del gas TTF sul mercato ICE durante la prima metà dell'anno erano pari a 101,01€/MWh. Se lo confrontiamo con lo stesso prodotto scambiato nella seconda metà del 2021, a 73,05 €/MWh, possiamo notare che è aumentato del 39%.

Questo indica solo che, finché la guerra tra Russia e Ucraina continuerà, le tensioni politiche continueranno a far salire il prezzo del gas e, in inverno, la domanda di gas renderà il carburante ancora più costoso.

È di vitale importanza che l'Europa acceleri il più possibile tutte le alternative al gas. In primo luogo, l'impegno per la capacità rinnovabile, con l'introduzione di meccanismi finanziari che ne garantiscano la redditività, come le aste o gli aiuti all'autoconsumo, e che dipendano meno dal mercato dell'energia, la cui volatilità spaventa gli investitori.

In secondo luogo, per facilitare l'implementazione di sistemi di accumulo di energia.

In terzo luogo, aumentare le rotte di approvvigionamento del gas "non russo" e le infrastrutture di trasporto e distribuzione. Quest'ultimo, tuttavia, è un obiettivo che non può essere raggiunto nel breve periodo, nonostante ci siano numerosi progetti per nuovi gasdotti in Europa.

La transizione energetica stava già costringendo l'Europa a diventare indipendente dalle risorse non rinnovabili, ma la situazione geopolitica ci obbliga ad accelerare il più possibile questa fase e rappresenta probabilmente la sfida più grande che il nostro sistema energetico deve affrontare.

Il conflitto fra Russia e Ucraina, iniziato ormai più di due mesi fa, sta impattando sensibilmente l’Europa e l’Italia sotto molti punti di vista. Fra gli effetti principali...

Leggi di più >

Il conflitto fra Russia e Ucraina, iniziato ormai più di due mesi fa, sta impattando sensibilmente l’Europa e l’Italia sotto molti punti di vista. Fra gli effetti principali legati al conflitto, l’aumento dei prezzi delle commodities energetiche è ormai tema noto; ciò che invece è piuttosto recente è la interruzione dell’import di gas, carbone e petrolio (oltre che di altri beni e materie prime) che si prospetta potenzialmente all’orizzonte. Fra sanzioni e ricatti commerciali, la sicurezza energetica europea è potenzialmente a rischio nel prossimo futuro, soprattutto considerando che dalla Russia viene importato circa il 30/40% del gas utilizzato in Europa, oltre il 25% del petrolio e circa il 45% del carbone.

La crisi in atto ha evidenziato la necessità di diversificazione sia del mix energetico europeo (ancora piuttosto sbilanciato sui combustibili fossili), sia dell’import di gas naturale, carbone e petrolio (è volontà dell’EU di svincolarsi totalmente dalla dipendenza dai combustibili fossili di provenienza russa entro il 2030 ma anche, più in generale, di diversificare la provenienza delle importazioni), insieme ad una rinnovata ricerca della resilienza e dell’indipendenza energetica del continente. Diversi saranno gli ambiti di intervento per raggiungere questi obiettivi, sia di breve che di medio e lungo termine.

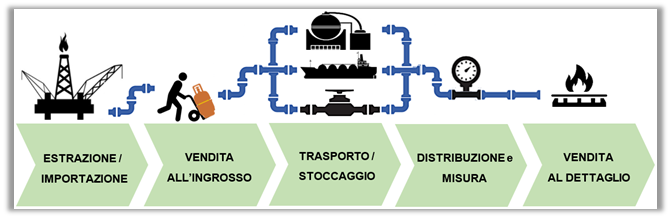

Per quanto riguarda il gas naturale, nel breve/medio termine, rinunciare agli approvvigionamenti russi comporta necessariamente un maggiore ricorso all’import di gas via pipeline da Paesi come il Nord Africa, l’Azerbaijan e la Norvegia, per quanto fisicamente possibile considerando che attualmente le infrastrutture sono utilizzate quasi al massimo tecnico (pipeline dalla Norvegia) o al massimo contrattuale (TAP/Nord Africa), e alla risorsa flessibile per eccellenza, ovvero il gas naturale liquefatto (LNG).

Grazie ad un incremento delle rotte commerciali, dei contratti di lungo termine con paesi “amici” come il Qatar o gli USA e delle infrastrutture necessarie (rigassificatori/floating storage), l’Europa riuscirà probabilmente ad emanciparsi dalla dipendenza dal gas russo, al prezzo, però, di diventare un mercato in perenne competizione con l’Asia. La concorrenza con un altro mercato strutturalmente dipendente da LNG modificherà le dinamiche del mercato europeo e aumenterà la volatilità dei prezzi e la correlazione di questi con elementi che impattano la domanda estera, come per esempio le temperature nell’area Cina/Corea/Giappone/India. Inoltre, considerando quanto il gas russo sia generalmente più economico rispetto alle altre possibili fonti di approvvigionamento, primo fra tutti il gas naturale liquefatto, è inevitabile che questo switch degli approvvigionamenti porterà a maggiori costi (soprattutto se i contratti fossero conclusi in questo periodo).

Insieme alla diversificazione degli approvvigionamenti gas, dovranno essere sviluppate infrastrutture e mercati attualmente già nel focus del Green Deal Europeo, come quello del biometano e dell’idrogeno verde, che consentirebbero all’Europa di svincolarsi parzialmente dall’import di commodities energetiche dall’estero, ma queste alternative saranno viabili su larga scala solo nel medio/lungo termine.

Ovviamente uno degli elementi chiave per l’indipendenza energetica dovrà essere la riduzione della domanda di combustibili fossili, che solo in minima parte sono disponibili nel sottosuolo europeo. Per farlo, al di là dei possibili razionamenti di breve termine in caso di emergenza, sarà fondamentale il ricorso all’elettrificazione dei consumi (trasporti, industria, settore civile), insieme a massicce misure di efficientamento energetico ad ampio spettro. Il settore elettrico dovrà subire profondi cambiamenti, a partire dallo sviluppo diffuso delle rinnovabili, affiancate da sistemi di stoccaggio e di demand/response necessari al mantenimento del bilanciamento delle reti e dei picchi di domanda.

Investimenti rilevanti saranno necessari anche per consentire alle infrastrutture di sbottigliare gli attuali colli di bottiglia (sia per le pipeline europee di trasporto del gas naturale che per le reti elettriche) in modo da consentire una maggiore capillarità delle reti e un maggior bilanciamento fra zone contigue.

Sebbene la strada dello sviluppo energetico europeo fosse già stata individuata e sottoscritta nel Green Deal europeo, la situazione contingente ha di fatto accelerato e rafforzato gli sforzi dell’EU per il raggiungimento degli obiettivi di lungo termine. Nell’immediato permangono però dei rischi che potrebbero avere un impatto rilevante nel futuro.

Da un punto di vista delle emissioni, la cui riduzione progressiva è già stata pianificata con l’obiettivo di arrivare alla carbon neutrality al 2050, il recente ritorno al carbone per ovviare alla crisi dei prezzi del gas per uso termoelettrico potrebbe, se prolungato, compromettere il percorso già predisposto di decarbonizzazione del settore energetico. D’altra parte la riaccensione temporanea delle centrali a carbone vuole essere un provvedimento per tamponare la crisi energetica in corso, oltre che una misura di diversificazione ulteriore del mix energetico a supporto della resilienza nel breve/medio termine. L’approvvigionamento del carbone, però, risulta critico in un momento in cui anche per questa materia prima si deve trovare fornitori al di fuori della Russia e considerando il prezzo più che raddoppiato da inizio anno.

Inoltre la messa in esercizio di nuove centrali solari o fotovoltaiche al momento potrebbe incontrare alcuni scogli, se non di tipo burocratico, dal momento che sono stati sveltiti i processi autorizzativi, almeno di tipo economico. Innanzitutto va considerata la difficoltà nel reperimento di alcuni materiali e componenti, la cui catena del valore sta soffrendo di discontinuità a livello globale, ma anche le spese per trasporti e per alcune materie prime sono aumentati, comportando costi decisamente più alti rispetto a un anno fa, proprio in un momento in cui la domanda sta aumentando esponenzialmente.

La gestione attuale dell’emergenza energetica, insomma, presenta delle sfide importanti e difficilmente risolvibili nell’immediato. Ciò che è certo è che l’inasprimento del conflitto ha dato il via ad una accelerazione di cui l’Europa aveva bisogno, ma il cui costo al momento attuale, forse, potrebbe risultare particolarmente salato.

E’ ormai fatto noto che ci sia una vera e propria crisi energetica in atto. I prezzi del gas e dell’elettricità hanno concluso un primo trimestre record, in continuità con i...

Leggi di più >

E’ ormai fatto noto che ci sia una vera e propria crisi energetica in atto. I prezzi del gas e dell’elettricità hanno concluso un primo trimestre record, in continuità con i pesanti aumenti avvenuti a fine 2021. Basti pensare che il PUN (Prezzo Unico Nazionale) ha consolidato un Q1-2022 di poco inferiore ai 250 €/MWh, mentre per il gas naturale PSV i primi tre mesi di consegne spot (Day Ahead) si sono attestati poco sotto ai 100 €/MWh.

Gli effetti di questi aumenti si stanno sentendo pesantemente su tutti i fronti e pesano in particolar modo sui consumatori finali, che si trovano a far fronte a costi energetici sempre più insostenibili. Anche se sono entrate in vigore alcune misure per il contenimento dei costi, come l’azzeramento di alcune voci della fattura energetica (gli oneri generali di sistema) o la riduzione dell’IVA su alcune tipologie di fornitura, con il prezzo della materia prima di 3 o 4 o addirittura 5 volte maggiore rispetto a un anno fa, il costo energetico complessivo è comunque lievitato.

Non solo i clienti finali sono in grave difficoltà, ma nella filiera energetica una posizione piuttosto delicata (per usare un eufemismo) oggi tocca ai fornitori. Le aziende attive nel settore della vendita di energia elettrica e gas naturale si trovano ad affrontare delle difficoltà senza precedenti (come abbiamo detto anche nell’articolo Fornitori e clienti: conseguenze dei prezzi di mercato alle stelle). L’aumento dei prezzi e della volatilità sui mercati all’ingrosso ha comportato, ormai da mesi a questa parte, un aumento dei costi legati all’approvvigionamento e alle coperture del rischio del portafoglio, entrambi elementi strettamente legati al prezzo.

Non solo aumento dei costi, a fronte spesso di margini fissati contrattualmente in periodo pre-crisi, ma anche aumento delle necessità finanziarie e di liquidità legate all’attività di compravendita di energia o gas, anch’esse proporzionali rispetto ai prezzi e alla volatilità dei mercati. Per acquistare gas o energia elettrica, infatti, gli operatori devono fornire garanzie finanziarie o liquidità a copertura dei loro acquisti e nella maggior parte dei casi si tratta di incrementi di garanzie da 5 a 10 volte i valori precedenti.

Per non parlare dello squilibrio di cassa, strutturale e naturale per una società di vendita, che paga l’energia o il gas acquistato (e gli oneri di sistema relativi) con 1-2-3 mesi di anticipo rispetto al momento dell’incasso da parte dei clienti. Con l’aumento dei prezzi e il protrarsi di questa alterazione del mercato, il disallineamento fra entrate ed uscite si è fatto a dir poco difficoltoso, per qualcuno addirittura fatale.

Tutto questo ha danneggiato in modo importante la situazione finanziaria ed economica delle società del settore, alcune delle quali hanno dovuto sospendere l’attività di vendita di energia o gas.

Ma il peggio, probabilmente, deve ancora venire, ovvero il momento in cui sui fornitori peserà a pieno anche l’effetto delle rateizzazioni delle bollette concesse ai consumatori domestici o alle imprese, a cui si andrà a sommare l’aumento della morosità dei clienti di fronte agli aumenti degli ultimi mesi. Le società del settore, aziende fino a sei mesi fa per lo più sane e ben gestite, potrebbero trovarsi impossibilitate a sopportare il protrarsi di queste condizioni di mercato a causa di una situazione finanziaria così difficilmente gestibile.

La gravità della situazione non è passata inosservata e molte sono state le richieste di supporto rivolte dalle associazioni di operatori del settore alle autorità competenti, sia in Italia che all’estero. La difficoltà di accesso alla finanza e alla liquidità in un momento grave e particolare come l’attuale è uno dei nodi dei diversi appelli degli ultimi mesi.

Anche da parte della European Federation of Energy Traders, primaria associazione europea di operatori del settore, è stata sottolineata la necessità di un supporto di emergenza di liquidità e finanza che consenta agli operatori di sopravvivere e ai mercati energetici di continuare a funzionare. Già, perché una ulteriore conseguenza dei prezzi così alti è il crollo della liquidità sui mercati, a causa del fatto che sempre meno operatori hanno la finanza necessaria per negoziare i prodotti della curva forward sui mercati organizzati.

La mancanza di un mercato liquido potrebbe impedire agli operatori di effettuare le operazioni di copertura non solo dei proprio portafogli di vendita ai clienti finali, ma anche del gas importato dall’estero o iniettato in stoccaggio, così come dell’energia elettrica prodotta dalle centrali. Insomma, il crollo della liquidità potrebbe impedire il regolare funzionamento dei mercati energetici e minare alla base l’esistenza di un mercato libero.

Ad essere onesti, è difficile anche per l’EU riuscire ad intervenire con manovre centralizzate che non penalizzino gli sviluppi futuri del settore e il raggiungimento degli obiettivi di lungo periodo in termini di mix energetico e emissioni. La tutela del consumatore finale è una contingenza assolutamente necessaria, ma è necessario anche salvaguardare la salute del settore nel medio/lungo termine.

Ad esempio, modificare la remunerazione degli impianti rinnovabili non incentivati mettendo un tetto massimo al prezzo per l’energia prodotta potrebbe provocare non solo gravi danni economici per le società interessate (che magari non hanno approfittato dell’aumento dei prezzi perché avevano effettuato coperture di lungo periodo a prezzi inferiori), ma anche portare al calo dell’appetito degli investitori del settore e questo, a sua volta, comprometterebbe il percorso di decarbonizzazione stabilito per i prossimi decenni.

Ugualmente, l’introduzione di un massimale al prezzo di gas o energia elettrica o una modifica del meccanismo di formazione dei prezzi spot a livello locale introdurrebbe distorsioni che avrebbero un impatto anche sulla curva forward e che, nel lungo periodo, potrebbero influenzare negativamente l’integrazione fra i mercati europei, così come lo sviluppo di investimenti in produzione rinnovabile o risparmio energetico.

Insomma, sembra sempre più difficile riuscire a salvare, come si suol dire, “capra e cavoli”. Solo una rapida risoluzione della situazione in Ucraina potrebbe, forse, riuscire a riportare i mercati verso una condizione di stabilità ed è piuttosto probabile che un ritorno alla “normalità” non avvenga, in ogni caso, in tempi brevi, né per quanto riguarda il livello dei prezzi, né per lo stato di salute del settore.

Fra i diversi aspetti da decidere/negoziare per il contratto di fornitura gas, uno dei più ostici è la scelta dell’indice di riferimento: PSV o TTF (+ spread)? La scelta dell’uno...

Leggi di più >

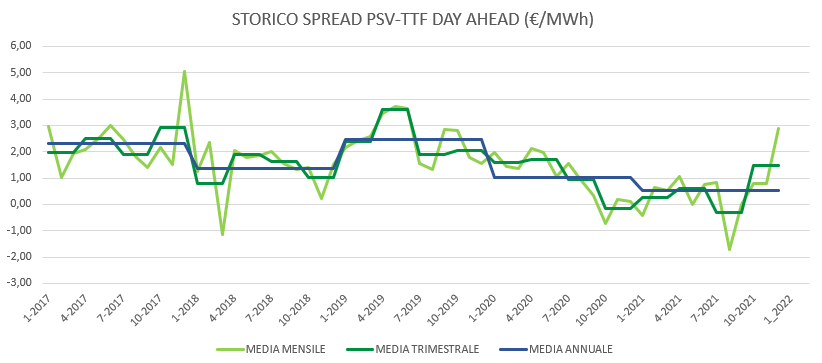

Fra i diversi aspetti da decidere/negoziare per il contratto di fornitura gas, uno dei più ostici è la scelta dell’indice di riferimento: PSV o TTF (+ spread)? La scelta dell’uno o dell’altro deve tenere in considerazione non solo le caratteristiche di questi due mercati, ma anche delle proprie necessità.

E’ il primario mercato europeo del gas naturale, preso a riferimento quando si parla in generale di gas in Europa, e si trova in Olanda. L’importanza di questo hub è da attribuirsi alla posizione geografica favorevole del Paese che lo ha reso uno snodo naturale per i flussi di gas in arrivo via pipeline dal Mare del Nord e destinati ai Paesi del centro Europa (come Gran Bretagna e Germania).

Inoltre, la presenza sul suolo olandese di uno dei più grandi giacimenti europei (Groeningen) ha favorito la creazione di infrastrutture per l’estrazione e l’export (oltre che l’utilizzo) del gas, consentendo all’Olanda di essere fra i primi paesi a organizzare un mercato di scambio per questa commodity (ne avevamo parlato anche nell’articolo Formule di indicizzazione gas: quali sono e come sceglierle?).

In più, se fino a qualche anno fa il gas importato in Europa via tubo veniva indicizzato al prezzo del petrolio (buona parte del gas estratto infatti era un prodotto secondario di giacimenti petroliferi), recentemente l’indicizzazione dei contratti long term (quelli di lunga durata, dai 7 ai 20/30 anni) si è svincolata dalle formule oil, in favore di formule indicizzate al TTF; questo fattore ha contribuito a creare liquidità sul mercato TTF, soprattutto sui prodotti long term (sulla curva forward).

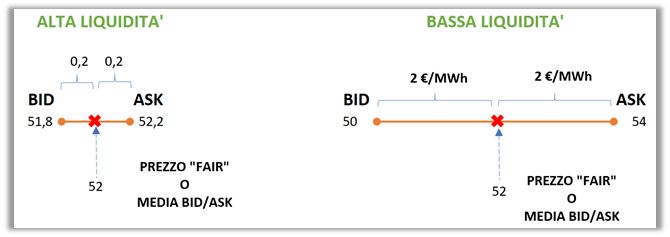

Nonostante la rapida evoluzione dei mercati europei del gas naturale, il TTF resta il mercato più maturo del continente, la liquidità su tutti i prodotti della curva forward è alta e la buona finanziarizzazione consente di effettuare negoziazioni in tempi rapidi. Secondo il documento “Market Monitoring Report” pubblicato da Acer e consultabile al seguente link ACER-CEER Market Monitoring Report (MMR) | www.acer.europa.eu, nel 2020 sono stati negoziati sul TTF poco meno di 50.000 TWh (sul PSV, a titolo comparativo, poco meno di 1.500 TWh/anno).

Il mercato italiano, come tutti i mercati europei, tende ad essere molto correlato con il TTF grazie alla presenza di infrastrutture di trasporto gas che collegano tutta l’Europa che fanno sì che le dinamiche dei mercati locali influenzino i mercati vicini o ad essi collegati. Una delle caratteristiche principali del PSV è la concentrazione della liquidità su prodotti vicini della curva forward, ovvero sullo short term. Il PSV viene dunque utilizzato maggiormente per le negoziazioni spot (che, sempre secondo le statistiche dell’Acer, sono circa l’80% delle transazioni al PSV nel 2020).

L’indicizzazione del gas in arrivo in Italia via tubo o via nave difficilmente viene fatta al PSV, soprattutto per quanto riguarda i contratti long term, proprio a causa della ridotta liquidità dei prodotti della curva forward; i contratti, originariamente oil-indexed, sono sempre più spesso indicizzati al TTF, contribuendo allo stretto legame che esiste fra il PSV e il TTF.

A causa della maggiore liquidità del TTF, è abitudine consolidata negoziare contratti o forniture con consegna in Italia e indicizzazione a TTF + Spread. Lo spread è un termine fissato in sede contrattuale che esprime la differenza fra il mercato locale PSV e il benchmark TTF.

Esistono diversi motivi per cui fino ad oggi i prezzi al PSV sono stati più alti, mediamente, rispetto al TTF, sia a livello spot che forward. Fra questi possiamo elencare le tariffe di trasporto (basti pensare per esempio, alle migliaia di chilometri necessari per portare il gas russo attraverso i Paesi dell’est e l’Austria, o il gas che dal Mare del Nord transita da Olanda/Belgio, Francia e Svizzera per essere immesso nella rete di trasporto nazionale), o il deficit strutturale della produzione nazionale (pressoché nulla) rispetto alla domanda gas italiana (fra le più alte in Europa), o in generale la situazione del supply che non consente all’Italia di essere un paese esportatore di gas, ma un importatore netto (la quasi totalità del gas che arriva non viene venduto all’estero).

Negli ultimi anni però alcuni fattori hanno modificato l’assetto della catena di approvvigionamento italiana, consentendo una riduzione di questo spread. Primo fra tutti la messa in opera di diversi rigassificatori, che hanno permesso all’Italia di poter godere di una diversificazione degli approvvigionamenti. Inoltre, dal 31 dicembre 2020 è entrato in esercizio il gasdotto TAP (Trans Adriatic Pipeline) che collega la Puglia con l’Albania e trasporta attualmente fino a 10 bcm/annui (miliardi di metri cubi annui) di gas proveniente dal Mar Caspio (Azerbaijan) con l’ambizione di raddoppiarne la capacità nei prossimi anni.

Questi due elementi hanno consentito ai prezzi italiani di convergere maggiormente rispetto al TTF, riducendo lo spread (in alcuni periodi è stato anche negativo). Se in futuro ulteriori tubi o impianti di rigassificazione dovessero essere messi in esercizio, la posizione centrale dell’Italia nel Mediterraneo, insieme all’abbondanza di infrastrutture di trasporto, potrebbero consentire al Paese di diventare uno dei principali hub europei e di esportare gas all’estero, azzerando o addirittura cambiando stabilmente il segno dello spread rispetto al TTF.

Poiché il PSV è molto più liquido sui prodotti short term come il day ahead, chi ha un contratto a prezzo variabile puro o è propenso a mantenere una parte della fornitura a prezzo variabile anche in delivery, può beneficiare maggiormente di una indicizzazione al PSV, poiché risulta di più semplice comprensione.

Chi invece desidera poter richiedere numerosi fixing, viceversa, potrebbe trarre maggiore vantaggio da una indicizzazione a TTF+Spread che consente al fornitore di offrire il servizio di fixing a costo inferiore (abbiamo parlato del costo dei fixing in relazione alla liquidità nell’articolo volatilità e liquidità di mercato VS fixing, quali conseguenze?).

Attenzione però ad alcuni accorgimenti quando si utilizza la formula di indicizzazione al TTF+Spread per la propria fornitura:

L'unica newsletter che ti dà le chiavi per gestire facilmente il tuo contratto energia.

Questa serie di white paper si propone di aiutarvi a comprendere: le basi del mercato dell'energia, i prezzi dell'energia e la gestione dei vostri contratti energetici B2B, per...

Leggi di più >

Questa serie di white paper si propone di aiutarvi a comprendere: le basi del mercato dell'energia, i prezzi dell'energia e la gestione dei vostri contratti energetici B2B, per permettervi di ottimizzare i vostri costi energetici.

Negli ultimi mesi del 2021 abbiamo assistito a un rally dei prezzi del gas e dell’energia elettrica senza precedenti e sebbene i prezzi da gennaio a oggi siano lontani dal picco...

Leggi di più >

Negli ultimi mesi del 2021 abbiamo assistito a un rally dei prezzi del gas e dell’energia elettrica senza precedenti e sebbene i prezzi da gennaio a oggi siano lontani dal picco di fine dicembre, il valore assoluto rimane piuttosto elevato.

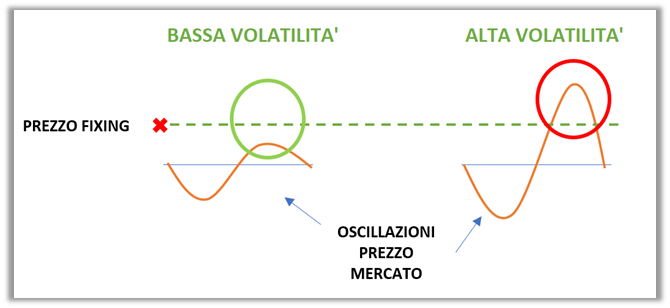

Insieme ai prezzi, anche la volatilità è aumentata nel corso dell’anno scorso e, se a inizio anno si potevano avere oscillazioni di 1, 2, massimo 3 €/MWh al giorno, alla fine 2021 i 10, i 20 o addirittura i 30 €/MWh di differenza fra un giorno e l’altro erano oscillazioni considerate quasi normali.

L’intera filiera del gas e dell’energia elettrica ha subito l’impatto di queste dinamiche, che hanno avuto conseguenze importanti a tutti i livelli e i cui strascichi hanno probabilmente cambiato l’assetto di un intero settore.

Per quanto riguarda il settore della vendita di energia e gas, sia i fornitori che i clienti hanno dovuto affrontare delle conseguenze di quanto successo sui mercati all’ingrosso.

Risulta dunque estremamente critica la gestione di un portafoglio di vendita in condizioni di mercato come quelle viste negli ultimi mesi. Il problema non sono i margini, ovvero i guadagni dati dall’attività di vendita, ma la sostenibilità in termini di cassa, finanza e rischi che devono sopportare i fornitori per poter svolgere l’attività.

i fixing basate su prezzi storici confrontano i prezzi futures in quel momento con quelli di periodi simili in altri momenti. Anche con l'incertezza vissuta nello scorso periodo, il tool è in grado di determinare che i prezzi stanno aumentando e, anche se non sono prezzi bassi (dato che la situazione era quella che era), l'opzione migliore era comunque quella di eseguire fixing per mitigare l'impatto della volatilità che sarebbe arrivata. Queste raccomandazioni arrivano proprio nel momento peggiore, da maggio 2021 e per tutto l'anno rimanente.

Sia per i fornitori che per i clienti l’aumento dei prezzi e della volatilità ha provocato criticità delle quali ancora non è ancora del tutto espresso l’effetto.

Per il 2022, è possibile aspettarsi alcune conseguenze di questa situazione, prima fra tutti la diminuzione del numero di operatori attivi nella vendita di energia elettrica e gas. Diverse società, sia in Italia che in Europa, hanno dovuto tirare i remi in barca e sospendere l’attività a causa delle difficoltà finanziarie ed è probabile che il numero degli operatori costretti a ritirarsi possa aumentare nel corso di quest’anno.

D’altra parte, l’alta volatilità che dovrebbe caratterizzare i mercati ancora per diverso tempo potrebbe offrire non solo criticità, ma anche occasioni di ottimizzazione, a prescindere dal trend dei prezzi che si verificherà nel corso dell’anno.

E’ probabile che dopo un 2021 così estremo, un maggior numero di clienti industriali sarà interessato alla gestione attiva della propria fornitura (prezzo variabile con fixing), che si è dimostrata una formula flessibile e capace di ottimizzare i costi, se correttamente impostata. Poter approfittare di un mercato al ribasso ma avere la possibilità di tutelarsi in caso di rialzi, risulta un modello utile per affrontare i mercati energetici sempre più volatili.

Questo, unito alla diffusa attenzione anche mediatica suscitata dall’escalation dei prezzi degli ultimi mesi, creerà un generale aumento della curiosità e della necessità di informazioni sulle dinamiche dei mercati. Non sarà più solo il prezzo, probabilmente, a convincere i clienti, ma la capacità di offrire un supporto strutturato alle scelte, fornendo le informazioni rilevanti e la competenza sui mercati energetici che consentano ai clienti di gestire al meglio la propria fornitura in tutte le situazioni di mercato.

Insomma, il rally dei mercati del 2021 avrà un impatto notevole anche per il prossimo futuro.

E’ ormai fatto noto che ci sia una vera e propria crisi energetica in atto. I prezzi del gas e dell’elettricità hanno concluso un primo trimestre record, in continuità con i...

Leggi di più >

E’ ormai fatto noto che ci sia una vera e propria crisi energetica in atto. I prezzi del gas e dell’elettricità hanno concluso un primo trimestre record, in continuità con i pesanti aumenti avvenuti a fine 2021. Basti pensare che il PUN (Prezzo Unico Nazionale) ha consolidato un Q1-2022 di poco inferiore ai 250 €/MWh, mentre per il gas naturale PSV i primi tre mesi di consegne spot (Day Ahead) si sono attestati poco sotto ai 100 €/MWh.

Gli effetti di questi aumenti si stanno sentendo pesantemente su tutti i fronti e pesano in particolar modo sui consumatori finali, che si trovano a far fronte a costi energetici sempre più insostenibili. Anche se sono entrate in vigore alcune misure per il contenimento dei costi, come l’azzeramento di alcune voci della fattura energetica (gli oneri generali di sistema) o la riduzione dell’IVA su alcune tipologie di fornitura, con il prezzo della materia prima di 3 o 4 o addirittura 5 volte maggiore rispetto a un anno fa, il costo energetico complessivo è comunque lievitato.

Non solo i clienti finali sono in grave difficoltà, ma nella filiera energetica una posizione piuttosto delicata (per usare un eufemismo) oggi tocca ai fornitori. Le aziende attive nel settore della vendita di energia elettrica e gas naturale si trovano ad affrontare delle difficoltà senza precedenti (come abbiamo detto anche nell’articolo Fornitori e clienti: conseguenze dei prezzi di mercato alle stelle). L’aumento dei prezzi e della volatilità sui mercati all’ingrosso ha comportato, ormai da mesi a questa parte, un aumento dei costi legati all’approvvigionamento e alle coperture del rischio del portafoglio, entrambi elementi strettamente legati al prezzo.

Non solo aumento dei costi, a fronte spesso di margini fissati contrattualmente in periodo pre-crisi, ma anche aumento delle necessità finanziarie e di liquidità legate all’attività di compravendita di energia o gas, anch’esse proporzionali rispetto ai prezzi e alla volatilità dei mercati. Per acquistare gas o energia elettrica, infatti, gli operatori devono fornire garanzie finanziarie o liquidità a copertura dei loro acquisti e nella maggior parte dei casi si tratta di incrementi di garanzie da 5 a 10 volte i valori precedenti.

Per non parlare dello squilibrio di cassa, strutturale e naturale per una società di vendita, che paga l’energia o il gas acquistato (e gli oneri di sistema relativi) con 1-2-3 mesi di anticipo rispetto al momento dell’incasso da parte dei clienti. Con l’aumento dei prezzi e il protrarsi di questa alterazione del mercato, il disallineamento fra entrate ed uscite si è fatto a dir poco difficoltoso, per qualcuno addirittura fatale.

Tutto questo ha danneggiato in modo importante la situazione finanziaria ed economica delle società del settore, alcune delle quali hanno dovuto sospendere l’attività di vendita di energia o gas.

Ma il peggio, probabilmente, deve ancora venire, ovvero il momento in cui sui fornitori peserà a pieno anche l’effetto delle rateizzazioni delle bollette concesse ai consumatori domestici o alle imprese, a cui si andrà a sommare l’aumento della morosità dei clienti di fronte agli aumenti degli ultimi mesi. Le società del settore, aziende fino a sei mesi fa per lo più sane e ben gestite, potrebbero trovarsi impossibilitate a sopportare il protrarsi di queste condizioni di mercato a causa di una situazione finanziaria così difficilmente gestibile.

La gravità della situazione non è passata inosservata e molte sono state le richieste di supporto rivolte dalle associazioni di operatori del settore alle autorità competenti, sia in Italia che all’estero. La difficoltà di accesso alla finanza e alla liquidità in un momento grave e particolare come l’attuale è uno dei nodi dei diversi appelli degli ultimi mesi.

Anche da parte della European Federation of Energy Traders, primaria associazione europea di operatori del settore, è stata sottolineata la necessità di un supporto di emergenza di liquidità e finanza che consenta agli operatori di sopravvivere e ai mercati energetici di continuare a funzionare. Già, perché una ulteriore conseguenza dei prezzi così alti è il crollo della liquidità sui mercati, a causa del fatto che sempre meno operatori hanno la finanza necessaria per negoziare i prodotti della curva forward sui mercati organizzati.

La mancanza di un mercato liquido potrebbe impedire agli operatori di effettuare le operazioni di copertura non solo dei proprio portafogli di vendita ai clienti finali, ma anche del gas importato dall’estero o iniettato in stoccaggio, così come dell’energia elettrica prodotta dalle centrali. Insomma, il crollo della liquidità potrebbe impedire il regolare funzionamento dei mercati energetici e minare alla base l’esistenza di un mercato libero.

Ad essere onesti, è difficile anche per l’EU riuscire ad intervenire con manovre centralizzate che non penalizzino gli sviluppi futuri del settore e il raggiungimento degli obiettivi di lungo periodo in termini di mix energetico e emissioni. La tutela del consumatore finale è una contingenza assolutamente necessaria, ma è necessario anche salvaguardare la salute del settore nel medio/lungo termine.

Ad esempio, modificare la remunerazione degli impianti rinnovabili non incentivati mettendo un tetto massimo al prezzo per l’energia prodotta potrebbe provocare non solo gravi danni economici per le società interessate (che magari non hanno approfittato dell’aumento dei prezzi perché avevano effettuato coperture di lungo periodo a prezzi inferiori), ma anche portare al calo dell’appetito degli investitori del settore e questo, a sua volta, comprometterebbe il percorso di decarbonizzazione stabilito per i prossimi decenni.

Ugualmente, l’introduzione di un massimale al prezzo di gas o energia elettrica o una modifica del meccanismo di formazione dei prezzi spot a livello locale introdurrebbe distorsioni che avrebbero un impatto anche sulla curva forward e che, nel lungo periodo, potrebbero influenzare negativamente l’integrazione fra i mercati europei, così come lo sviluppo di investimenti in produzione rinnovabile o risparmio energetico.

Insomma, sembra sempre più difficile riuscire a salvare, come si suol dire, “capra e cavoli”. Solo una rapida risoluzione della situazione in Ucraina potrebbe, forse, riuscire a riportare i mercati verso una condizione di stabilità ed è piuttosto probabile che un ritorno alla “normalità” non avvenga, in ogni caso, in tempi brevi, né per quanto riguarda il livello dei prezzi, né per lo stato di salute del settore.

Rimani aggiornato con le informazioni sulla gestione dei contratti di fornitura energetica B2B.

© 2021 YEM Privacy policy – Cookie policy – Legal disclaimer