Quando ci si occupa di energia elettrica o gas naturale non si può ignorare il fatto che si tratta di commodities, ovvero di materie prime standard (anche se per l’energia elettrica il termine materia prima non è esatto, ma rende l’idea) che vengono scambiate su mercati all’ingrosso europei/globali e che, per questo motivo, vi sia una componente di finanziarizzazione del mercato che ne determina alcune dinamiche rilevanti.

Col termine finanziarizzazione si vuole indicare l’esistenza di contratti puramente finanziari (detti derivati), in affiancamento ai classici contratti fisici, che vengono scambiati su mercati regolati o direttamente fra controparti in maniera bilaterale e che contribuiscono in maniera consistente alla creazione di una curva di prezzi forward ritenuta ufficialmente un riferimento per quel prodotto.

Fisico vs finanziario, quale differenza?

Un contratto si dice “fisico” quando è previsto che, a fronte di un prezzo fisso o variabile, venga consegnato, appunto, fisicamente il bene oggetto della compravendita. Fra le tematiche da contrattualizzare, vi è dunque anche il luogo fisico dove il bene verrà consegnato.

In ambito gas ed energia elettrica, un contratto standard fra controparti del mercato all’ingrosso comprende dunque un determinato quantitativo in MWh (anche per il gas si utilizza solitamente questa unità di misura), un periodo di delivery (ad esempio un mese, un trimestre o un anno), un profilo (standard di solito), un prezzo - fisso o variabile - e un punto di consegna. Lo scopo di un contratto fisico dunque è principalmente il reperimento del bene o della materia prima – gas naturale o energia elettrica – necessario a soddisfare una necessità.

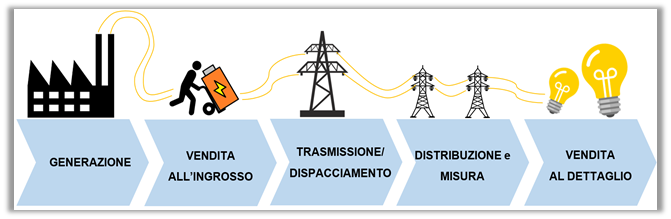

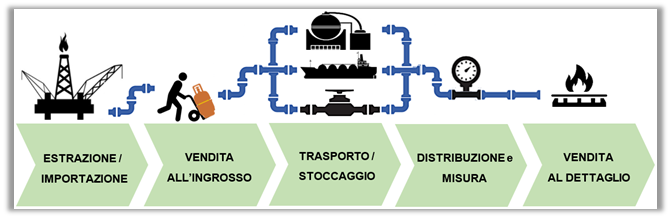

A seconda di quale punto della catena del valore si osservi, esistono soggetti con una determinata necessità legata alla materia prima/al bene fisico: a monte i produttori di energia elettrica o gas hanno il bene/ la materia prima e devono venderla a qualcuno; a valle i consumatori hanno necessità di approvvigionarsi e devono fisicamente reperire il gas o l’energia elettrica da consumare.

Nel mezzo si trovano i soggetti che, sul mercato all’ingrosso, acquistano e vendono energia o gas naturale per soddisfare i bisogno delle controparti a monte (produttori) o a valle (consumatori). Sia a monte che a valle della filiera si esprime un bisogno fisico di materia prima ma anche una esposizione naturale al rischio prezzo.

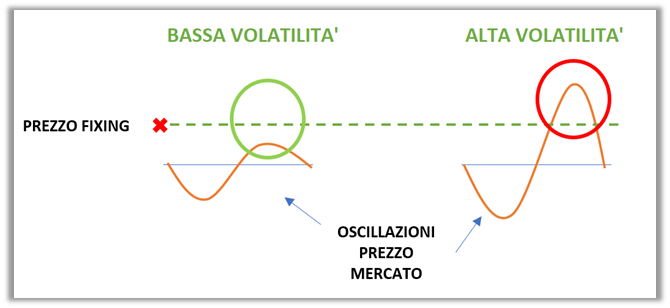

Un produttore di energia elettrica avrà sempre la necessità di vendere l’energia che produce e per questo motivo sarà naturalmente esposto al rischio che il mercato oscilli, diminuendo o azzerando il suo margine. Ugualmente, a valle i consumatori avranno sempre necessità di utilizzare il gas naturale o l’energia elettrica e saranno esposti naturalmente al rischio che il prezzo di queste commodities salga e il costo energetico aumenti.

I prodotti finanziari

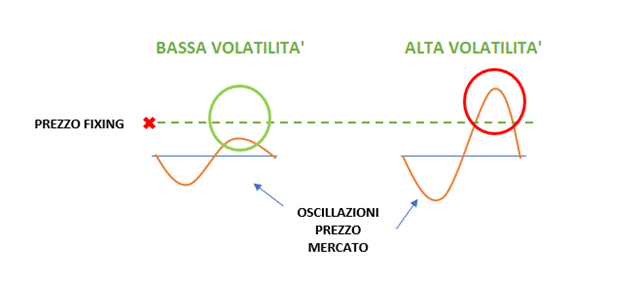

Ecco che da questa necessità nascono i prodotti finanziari, o derivati, che sono degli strumenti finanziari utilizzati soprattutto per coprirsi dal rischio che i prezzi in futuro si muovano nella direzione meno opportuna rispetto al proprio bisogno e che consentono di fissare in anticipo un prezzo per un bene o una materia prima che sarà consumata/acquistata o prodotta/venduta in futuro.

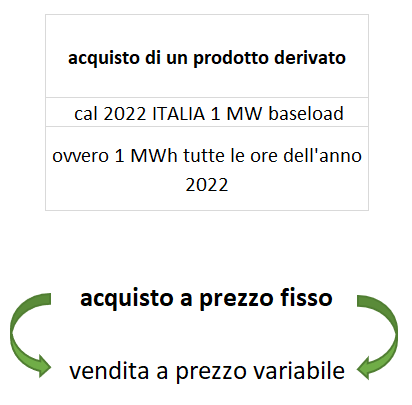

Un contratto finanziario ha le stesse caratteristiche di un contratto fisico ma non prevede la consegna del bene acquistato. Il valore del prodotto finanziario, detto anche derivato, deriva (appunto) da quanto si discosta il prezzo a cui viene negoziato rispetto ad un indice sottostante di riferimento.

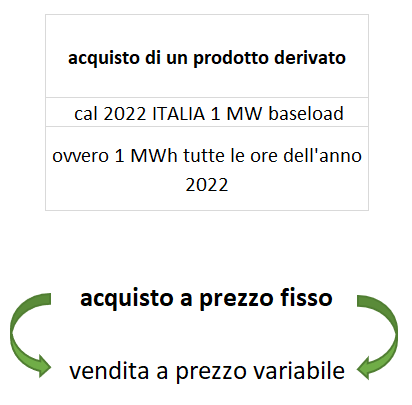

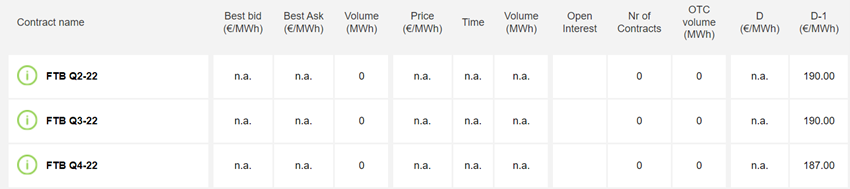

Ad esempio, un contratto finanziario classico sul prodotto calendar Italia 2022, come i futures negoziati sul mercato EEX, prevede che, una volta stabilito un prezzo fra le parti, l’acquirente paghi questo prezzo e riceva in cambio un prezzo variabile (in questo caso il PUN) di tutte le ore e i giorni definiti nella durata.

Nella pratica, esprime il valore guadagnato o perso quando si sceglie di acquistare o vendere un prodotto fisico a prezzo fisso. Se il mercato sale, il prezzo fisso a cui si è acquistato sarà più basso del prezzo indicizzato a cui si vende, realizzando un guadagno. Al contrario, se i prezzi scendono, l’acquisto a prezzo fisso si rivela di fatto una perdita.

Prodotto finanziario, applicazioni pratiche?

A prima vista non è immediato comprendere l’utilità di un contratto finanziario, considerando che non viene scambiato fisicamente alcun bene o materia prima, ma questo tipo di prodotto ha alcune caratteristiche che lo rendono invece molto importante.

Innanzitutto bisogna comprendere il beneficio di svincolare l’approvvigionamento o la vendita del bene (gas o energia) dal prezzo al quale lo si acquista o vende. Non sempre è facile trovare una controparte disposta a vincolarsi a lungo in un contratto fisico di acquisto o vendita con un prezzo fisso, perché il valore di un bene in un futuro lontano non è di immediata comprensione.

Per questo motivo, scindere la componente di prezzo dal reperimento o dalla vendita fisica offre un vantaggio non indifferente, ovvero una maggiore flessibilità. Ecco un esempio molto semplice per comprendere questo concetto: un cliente industriale deve approvvigionarsi di energia elettrica o gas per i prossimi 15 anni e, nonostante sia certa la necessità di reperire fisicamente l’energia o il gas, preferisce non chiedere un prezzo fisso.

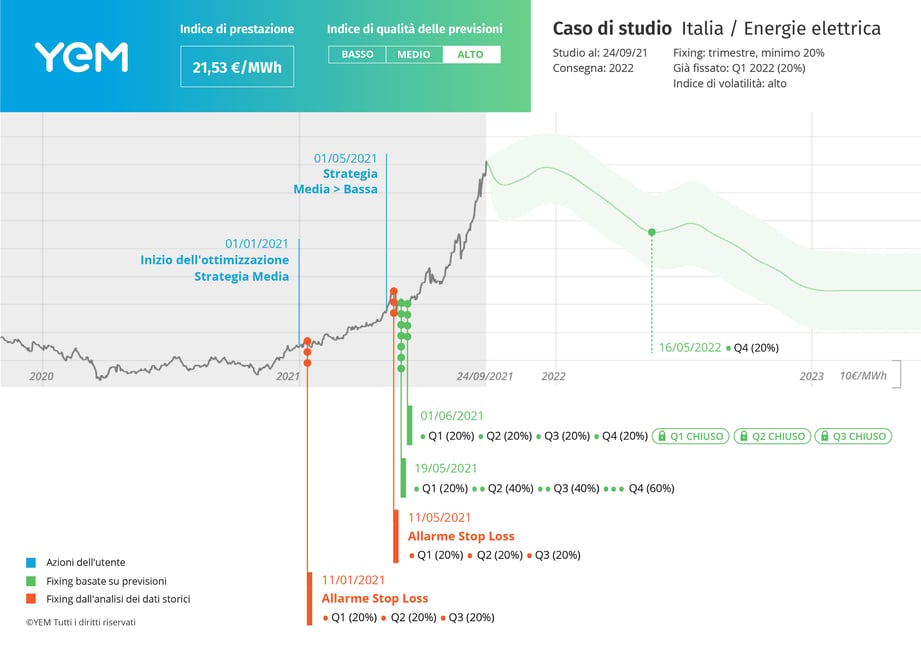

Richiede invece una fornitura a prezzo variabile, ma con l’aggiunta dell’opzione di fixing, in modo da assicurarsi la fornitura fisica, da un lato, rimanendo a prezzo indicizzato fino a quando non ritiene opportuno richiedere la fissazione del prezzo di una parte del suo contratto. Il reperimento dell’energia o del gas è dunque svincolato dalla fissazione del prezzo, che viene gestito, di fatto, come una componente “finanziaria” separata dall’acquisto della materia prima.

Riprendendo l’esempio precedente, se si affianca l’utilizzo dello stesso prodotto finanziario all’acquisto fisico dell’energia elettrica a prezzo variabile, ecco che si ottiene il medesimo risultato di un acquisto di energia elettrica a prezzo fisso (a parità di prezzo variabile di riferimento e di quantità e periodo di delivery).

Un altro vantaggio dei derivati finanziari è che, diversamente da un contratto di natura fisica, possono essere acquistati e venduti più volte prima del periodo di delivery, consentendo di approfittare di salite o discese dei prezzi di mercato in maniera totalmente svincolata dall’approvvigionamento o dalla vendita fisica di energia elettrica o gas. Questa caratteristica li rende interessanti anche per investitori che non hanno necessità fisiche di approvvigionamento o di vendita, ed ecco perché si sente parlare spesso di speculazione o di trading.

Riassumendo

Al di là della consegna fisica o meno del gas o dell’energia elettrica, i prodotti fisici e finanziari finanziari sono assimilabili in tutto e per tutto come risultato economico e come riferimento di prezzo.

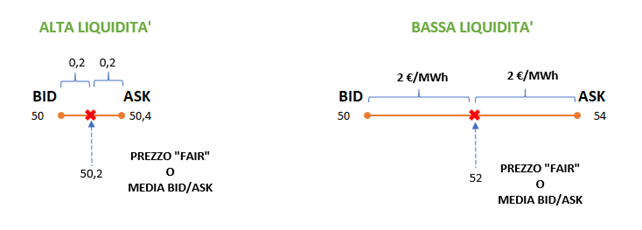

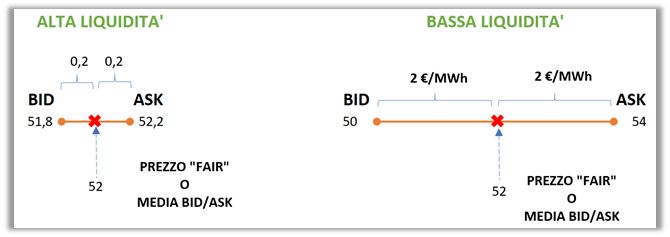

Fra i vantaggi dei derivati finanziari c’è però una maggiore liquidità. I soggetti che hanno necessità di coprirsi dal rischio prezzo, infatti, possono agevolmente acquistare o vendere prodotti finanziari senza dover necessariamente concludere un contratto fisico a prezzo fisso. Inoltre lo scambio di prodotti finanziari consente di prendere delle posizioni puramente speculative senza impegnarsi nella consegna o nel ritiro fisico del bene sottostante.

Di contro va detto che tutti i prodotti finanziari sono standard e questo obbliga i soggetti che necessitano di copertura ad assumersi il rischio che il proprio profilo di consumo o di produzione non sia perfettamente coperto dal prodotto finanziario.

.png?width=779&name=contango%20(1).png)

.png?width=759&name=backwardation%20(1).png)

.png?width=569&name=contango%20power%20e%20gas%20(1).png)