La frase “per gestire la fornitura al meglio è necessario seguire e comprendere il mercato” l’abbiamo citata più e più volte. Ma come agire sulla propria fornitura nei diversi momenti di mercato?

Come individuare in quale trend di mercato ci si trova

La prima cosa da fare è individuare qual è il momento di mercato nel quale ci si trova e per quale motivo il mercato è impostato in una determinata direzione.

Facciamo un esempio: i prezzi del mercato forward da qualche mese a questa parte stanno salendo, siamo cioè in una fase (o trend) rialzista.

Come mai i prezzi stanno salendo? C’è un motivo fondamentale, ovvero un disequilibrio fra domanda e offerta? Il fattore scatenante del movimento è destinato a perdurare o potrebbe venir meno diminuendo, di fatto, la spinta del movimento?

Queste sono le domande preliminari alle quali è necessario rispondere per impostare una strategia coerente di gestione della fornitura.

I momenti di mercato (fasi o trend) possono essere di diverse tipologie.

- Trend rialzista: i prezzi tendono a salire con continuità, raggiungendo valori sempre più alti e, nonostante la volatilità, le fasi temporanee di ribasso sono sempre molto deboli rispetto alle fasi di spinta al rialzo. In queste fasi i prezzi di tutta la curva forward (e spesso anche dello spot) salgono con una certa omogeneità.

- Trend ribassista: viceversa, indica un periodo nel quale i prezzi hanno una forte e continua spinta al ribasso e nei quali l’individuazione di un livello di minimo (oltre il quale i prezzi non scenderanno) è smentita dalla prosecuzione del movimento. In queste fasi i prezzi di tutta la curva forward (e spesso anche dello spot) scendono salgono con una certa omogeneità.

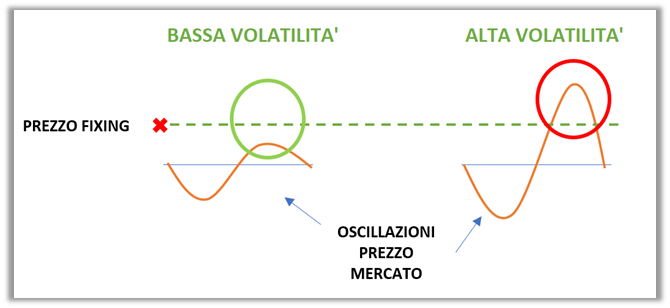

- Trend laterale: è un periodo nel quale i prezzi oscillano intorno ad un valore medio o all’interno di una banda costituita dal massimo e dal minimo prezzo raggiunto nel periodo. Quando un trend è laterale non è possibile dunque identificare una tendenza rialzista o ribassista di medio/lungo termine.

E’ chiaro che non è semplice individuare l’inizio di un trend, ovvero il momento in cui il mercato incomincia a seguire una direzione (o una non direzione, nel caso del trend laterale) specifica in seguito a determinati fattori fondamentali, ma è piuttosto evidente quando il mercato segue una direzione per 1 mese o più.

Come stimare la durata di un trend di mercato

Una volta compreso in quale momento di mercato ci troviamo, poi, è necessario stimare la durata del movimento, ovvero capire come il mercato evolverà nel futuro. Il rialzo durerà 2-3 settimane, 2-3 mesi o più tempo ancora? Quando le condizioni di domanda e offerta potrebbero trovare un nuovo equilibrio che minerà le basi di questo movimento provocandone l’interruzione e, di solito, l’inizio di un nuovo trend?

Anche in questo caso, l’analisi dei motivi che consentono al mercato di mantenere un assetto rialzista, ribassista o laterale aiuta ad ipotizzare la durata di questo equilibrio (o disequilibrio) fra domanda e offerta e, di conseguenza, la durata del trend.

Il trend può dunque essere di breve, medio o lungo termine, può cioè durare pochi giorni/settimane fino a mesi/anni.

Come gestisco la fornitura rispetto ai diversi trend di mercato

L’individuazione del momento di mercato e della sua possibile durata ci aiuta a capire come gestire al meglio la nostra fornitura energetica. Mantengo il prezzo variabile o è meglio se richiedo un fixing? E’ meglio fissare il prezzo solo per i prossimi mesi o addirittura per la fornitura degli anni futuri?

Per poter rispondere a questa domanda è necessario, però, capire anche qual è il contesto in cui avviene la valutazione. Qual è il mio obiettivo, risparmiare (ottimizzazione) o non rischiare di pagare di più (logica di budget)? E quali sono gli strumenti a disposizione per raggiungere questo obiettivo?

Cosa fare in caso di trend di mercato ribassista

Se torniamo indietro ad un anno fa, nel periodo del primo lockdown dovuto al Covid, ci ricordiamo il crollo che hanno avuto i mercati, sia finanziari che di gas ed energia elettrica. I mercati energetici erano, però, già da alcuni mesi in trend ribassista, al di là del crollo che fra metà marzo e inizio aprile a portato i prezzi a toccare dei minimi storici.

Bene, in un periodo ribassista come i mesi precedenti, dovendo fare delle considerazioni su come gestire al meglio una fornitura, molti clienti con contratto a prezzo variabile hanno optato per rimanere esposti al prezzo del mercato o hanno fissato solo una quota minima dei propri consumi, per poter approfittare del ribasso il più possibile. Chi ha compiuto questa scelta ha voluto prediligere il possibile il risparmio, accollandosi il rischio che il mercato cambiasse improvvisamente rotta provocando un rialzo.

Chi ha invece scelto di fissare il prezzo, magari alla fine dell’anno precedente, probabilmente ha preferito adottare una logica da budget (so quale saranno i miei costi l’anno prossimo) senza rischiare di incorrere in una risalita dei prezzi e, dunque, in costi maggiori.

Arrivati al famoso crollo del mercato, diversi clienti con un contratto a prezzo variabile hanno scelto di contattare il fornitore per richiedere un fixing di tutti i volumi, per tutta la durata contrattuale (spesso sono stati fissati addirittura i prezzi per 1, 2 o più anni successivi), proprio sfruttando un momento di mercato ai minimi storici.

Hanno fatto bene? Assolutamente sì, perché dalle analisi risultava improbabile che il trend ribassista potesse proseguire dopo un crollo simile, visto che la domanda, al termine del lockdown, sarebbe necessariamente ritornata a valori superiori e dunque, prevedibilmente, i prezzi avrebbero incominciato un trend di recupero almeno dei livelli precedenti al crollo.

Chi in quel momento aveva un contratto con prezzo già fissato non ha potuto beneficiare della discesa dei prezzi, quantomeno per l’anno in corso. Nonostante questo, alcuni clienti hanno richiesto al fornitore di poter contrattualizzare il prezzo per l’anno o gli anni successivi considerando che, nonostante l’ottica di budget utilizzata per l’anno 2020 li avesse penalizzati, fosse interessante approfittare della discesa dei prezzi per gli anni futuri.

Cosa ci suggerisce questo esempio? Che quando ci si trova in un momento di mercato ribassista è possibile ottimizzare la propria fornitura se si ha un prezzo variabile, ma qualora il prezzo dell’anno in corso fosse già stato fissato, si può comunque cercare di ottimizzare, almeno in parte, la fornitura per gli anni successivi.

Se il mercato si trova in un periodo di discesa, è bene attendere il più possibile prima di richiedere il fixing, aspettando il momento in cui la discesa sembra essere giunta al termine. Magari, in ottica di gestione del rischio, è prudente mantenere una quota maggiore di volumi a prezzo variabile, per approfittare del ribasso, e fissare il prezzo solo di una percentuale ridotta dei consumi per coprirsi, almeno in parte, da un rischio di rialzo.

Cosa fare in caso di un trend di mercato rialzista

Quando ci si trova in un trend di mercato rialzista (come in questo momento) è necessario comprendere se il trend è destinato a durare a lungo oppure no. Se ci si aspetta che la tendenza al rialzo sia di lungo periodo, è prudente correre ai ripari, evitando di rimanere esposti al rischio prezzo su una quota importante di volumi, onde evitare di incorrere in prezzi sempre più alti e, di conseguenza, costi sempre maggiori.

Viceversa, se l’aspettativa è che il mercato ritracci, interrompendo nel breve termine la salita, forse val la pena aspettare il ribasso per poi approfittare delle quotazioni inferiori per fare dei fixing.

In entrambi i casi, il rischio che il mercato salga sempre di più deve essere attentamente compreso e gestito, anche sulla base dell’obiettivo dell’ottimizzazione.

Se la logica rimane quella del budget, in un periodo rialzista è consigliabile bloccare il prezzo dei propri consumi il prima possibile, eliminando o riducendo il rischio di costi molto elevati (visto che ci si aspetta che il mercato continui a salire). Se la logica è invece la rincorsa del miglior prezzo, non è consigliabile lasciare il 100% dei volumi a prezzo variabile, ma, per diminuire il rischio, si dovrebbe rimanere esposti al prezzo di mercato solo con una parte dei volumi.

.jpg?width=2600&name=IT-CO2%20news-DETAIL%20(1).jpg)