A menudo oímos hablar de stop loss y take profit en referencia a los contratos de precio indexado con multiclick. ¿Qué significan estos términos derivados del comercio y por qué es útil aprender a utilizarlos?

¿Qué son el stop loss y el take profit?

Normalmente, estos dos términos indican una transacción por la que uno termina su exposición a los movimientos de los precios del mercado. En el caso del "stop loss", se cierra una posición que genera una pérdida para evitar que los movimientos del mercado causen un daño mayor del que se considera inaceptable. En el caso de la "take profit", se cierra una posición que está generando beneficios, para consolidar el beneficio esperado y no arriesgarse a que los movimientos del mercado puedan erosionar el margen positivo obtenido.

Ambos términos conllevan un elemento de evaluación (lo he hecho bien, lo he hecho mal, estoy ganando mucho, estoy perdiendo demasiado) que no puede separarse de la comparación entre el precio de mercado y un precio de referencia (o benchmark). Por ejemplo, si un operador ha comprado 1 MW de calendario de 2022 a un precio de 100 euros/MWh, la ganancia (si el precio de mercado sube) o la pérdida (si baja) vienen dadas por la diferencia entre el precio de mercado y el precio al que se compró el calendario.

El stop loss será, por tanto, aquel nivel de precios a partir del cual la diferencia con respecto al precio de compra genera una pérdida excesiva y da lugar al cierre inmediato de la posición. El take profit, igualmente, será aquel nivel de precios a partir del cual la diferencia con respecto al precio de compra genera un beneficio suficiente y el operador desea cerrar la posición para realizar la ganancia.

¿Cómo utilizarlos para gestionar una oferta de precio variable con multiclick?

Trasladando estos términos al mundo de los contratos de suministro indexado con multiclick, un stop loss es la solicitud de un multiclick en un momento en el que el mercado es alcista, para detener las pérdidas y evitar que el coste del suministro propio siga subiendo (precio máximo). A la inversa, un take profit es la solicitud de un click para aprovechar un mercado a la baja y fijar un precio considerado conveniente para la propia oferta (precio objetivo).

También en este caso es necesario identificar un nivel de referencia que nos permita evaluar la "pérdida" o "ganancia" y por lo tanto también definir el stop loss y el take profit.

Muy a menudo, un cliente utiliza como referencia el precio establecido en el presupuesto, por encima del cual el precio del suministro se considera "alto" y por debajo del cual, viceversa, se considerará "bajo". En consecuencia, el stop loss del cliente es aquel nivel de precios por encima del cual el coste de la oferta se considera "inaceptable" por ser demasiado alto en comparación con el valor de referencia utilizado. Por lo tanto, si el mercado alcanza este nivel, se activará la solicitud de click inmediata para no incurrir en un nuevo aumento de los costes de suministro. El take profit del cliente, a la inversa, será ese nivel de precio considerado tan "conveniente" en comparación con el precio de referencia para exigir inmediatamente un click con el fin de no arriesgarse a perder la oportunidad de ahorrar.

Adaptar el stop loss y el take profit al mercado

Sin embargo, este tipo de evaluación, si no va acompañada de una visión de mercado y de un análisis minucioso de la dinámica actual de los precios, corre el riesgo de sufrir una rigidez que no permite aprovechar plenamente la flexibilidad que ofrece el contrato de suministro indexado con multiclick.

De hecho, puede ocurrir que, en un mercado alcista, el stop loss del cliente, sea muy "bajo" respecto al nivel del mercado que primero viene ignorado, por el miedo a fijar un precio muy alto, y luego superado abundantemente, llevando pérdidas consistentes en la esperanza de un retroceso del mercado. A la inversa, en un mercado bajista, puede ocurrir que la toma de beneficios del cliente venga ejercida demasiado precipitadamente, no concurriendo a beneficiarse ulteriormente de la bajada esperada, que, a bien ver, podría amortiguar el entusiasmo dado del ahorro logrado.

En resumen, es correcto tener stop loss y take profit "internos", pero el hecho de que estos se fijen a menudo de forma estática con respecto a un precio presupuestario o a los costes del año anterior podría ser un elemento desoptimizador en un contexto de mercado que es dinámico y evoluciona constantemente.

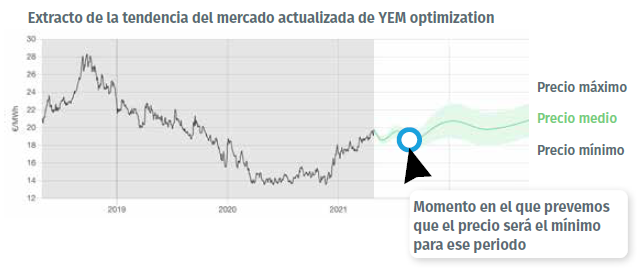

Siguiendo la evolución del mercado, es posible utilizar el concepto de stop loss y take profit de forma más flexible, dejando de basarse únicamente en una referencia de precio "interna", sino también en una referencia "de mercado".

A modo de ejemplo, si el mercado se encuentra en una fase de descenso y el precio se considera "conveniente" para un click (respecto al precio de referencia del cliente) pero la opinión indica que los precios deberían seguir bajando, en lugar de exigir el click hoy se podría esperar a la posterior bajada prevista, estableciendo mientras tanto un objetivo, respecto al precio de hoy, más allá del cual exigir un click limitando el aumento, en caso de que la opinión fuera denegada.

Esto significa utilizar un stop loss "de mercado", parametrizado que está en la base de un mercado que está en continua evolución en lugar de sólo en un nivel de referencia estático.

Qué más hay que saber sobre el stop loss y el take profit

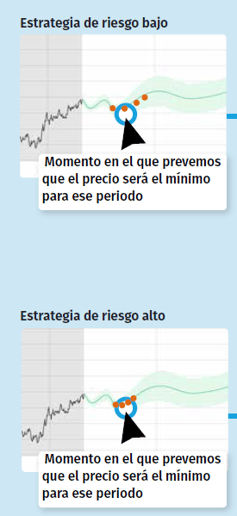

Sin embargo, para utilizar correctamente stop loss y take profit, es necesario conocer el propio apetito de riesgo. No todos los clientes están dispuestos a arriesgarse a fijar un precio peor para tener la posibilidad de seguir la bajada prevista desde la vista, por lo tanto no todos están dispuestos a parar las pérdidas cuando el precio está por ahora a las estrellas, prefiriendo arriesgar mucho con la esperanza de que el mercado empiece a bajar.

Es correcto por tanto adaptar la individualización del stop loss al nivel de riesgo de cada uno: una menor propensión al riesgo implica niveles de stop loss y take profit más ajustados, que protegen de pérdidas importantes a frente, a menudo, de una menor posibilidad de ahorro; una elevada propensión al riesgo, en cambio, concurre a recoger ahorros tendencialmente mayores, a frente de pérdidas potenciales más importantes.

Además, la gestión del stop loss y del take profit puede configurarse de forma diferente en función del tiempo que reste hasta el inicio de la entrega de la oferta. Disponer de meses y meses antes del inicio de la oferta permite gestionar la toma de beneficios y, sobre todo, el stop loss con mayor tranquilidad, porque el mercado podría tener el tiempo de cambiar de orden, mientras que a pocas semanas del inicio del consumo el tiempo para una eventual bajada de los precios es mucho más limitado.

En resumen, las posibilidades de optimización que ofrece un contrato de suministro indexado al precio con multiclick son interesantes, pero sin un seguimiento adecuado del mercado y un enfoque metódico de la gestión de la fijación es difícil aprovecharlas.