Il mercato dell’energia elettrica e del gas naturale offre diverse occasioni per riflettere sul portarsi avanti o meno con i fixing della propria di fornitura. Quando i prezzi crollano (come nel periodo del primo lockdown nel 2020) o quando la salita dei prezzi pare inarrestabile (come in questi ultimi mesi) la domanda che sorge spontanea è “farei bene a richiedere dei fixing anche per l’anno/gli anni prossimi?”. Come sempre, la risposta è: dipende! Dipende innanzitutto dalla view di mercato, dal valore assoluto dei prezzi, dal nostro budget, da come il movimento di mercato si ripercuote sulle diverse porzioni di curva forward e da come questi aspetti si combinano fra di loro.

Cosa ci dice la view di mercato rispetto al comportamento dei prezzi?

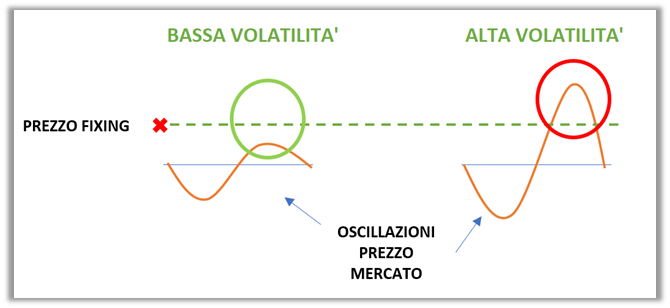

La view di mercato ci offre una indicazione sul comportamento futuro dei prezzi che stiamo osservando. Se la view di mercato è bullish, ovvero se ci aspettiamo che i prezzi salgano, significa che oggi il prezzo è, o quantomeno pensiamo che sia, più conveniente rispetto a un domani. E’ lecito dunque valutare se richiedere dei fixing non solo per il periodo di fornitura più prossimo, ma anche per i trimestri o gli anni a venire.

Inoltre, la view esprime anche una durata, nel tempo, del movimento di mercato previsto ed è imprescindibile considerare questo aspetto per valutare dei fixing sul lungo periodo. Ad esempio, se nel medio/lungo temine la view è rialzista, magari per i prossimi 6-8 mesi, allora ha senso valutare di iniziare a fissare il prezzo per la fornitura non solo per il prossimo trimestre ma anche per i successivi.

Se invece la view indica che ci potrebbe essere solo un breve periodo di bullishness e, a seguire, un rilassamento dei prezzi, magari non è prudente fissare il prezzo di gran parte dei volumi sul lungo periodo. Nel caso opposto, se la view è ribassista nel medio/lungo termine, forse ha senso attendere che i prezzi scendano prima di chiedere un fixing su volumi consistenti, mentre se la bearishness è solo di breve termine potrebbe essere furbo cogliere l’occasione.

Insomma, la view fornisce la chiave di lettura del mercato, ma è l’indicazione della durata del rialzo o ribasso atteso che ci può dare maggiore supporto per valutare un fixing sulle porzioni di fornitura molto più in là nel tempo.

Quanto influisce la percezione personale sulle decisioni da prendere?

Inoltre ciascuno ha una propria percezione del livello di prezzo oltre il quale la fornitura è ritenuta “troppo costosa” o “conveniente” e questo difficilmente dipende dalla view di mercato. Se il prezzo utilizzato per il budget (prezzo target) fosse molto più alto rispetto al livello attuale del mercato, chi non avrebbe la tentazione di richiedere un fixing consistente anche per gli anni successivi per aggiudicarsi una fornitura meno costosa del previsto?

Al contrario, quando i prezzi sono molto più alti del prezzo target, qualcuno potrebbe fare un po’ fatica a bloccare il prezzo della fornitura dell’anno prossimo (figuriamoci degli anni successivi), nella speranza che il mercato ritorni su prezzi più bassi. Se è vero che nel primo caso potrebbe esserci un mancato risparmio, ma tuttavia un risultato positivo perché si è fissato un prezzo ritenuto conveniente, nel secondo caso il rischio è che i costi possano crescere ben al di sopra delle aspettative.

Avere un lungo periodo prima dell’inizio del consumo dovrebbe aiutare a gestire i fixing in maniera più razionale, senza la fretta di dover prendere una decisione a tutti i costi. Vale dunque la pena soffermarsi a valutare con attenzione la view di mercato, per evitare che considerare solo il valore assoluto dei prezzi e/o il prezzo di budget possa compromettere l’ottimizzazione della fornitura. Se poi la view di medio/lungo termine supporta ciò che si è rilevato a livello di valore assoluto dei prezzi, allora ci sono tutti gli elementi per prendere una decisione consapevole che sia effettivamente una “azione” e non una “reazione” ciò che si verifica sul mercato.

La view di mercato applicata alla curva delle previsioni

Infine, per valutare se giocare di anticipo e richiedere dei fixing per la fornitura dell’anno o degli anni prossimi, è necessario anche verificare che la porzione di curva sulla quale si vorrebbe richiedere un fixing sia interessata o meno dal movimento di mercato attuale o previsto dalla view.

E’ vero che quando il mercato ha un trend fortemente bullish, ad esempio, tutta la curva forward tende ad apprezzarsi, ma quello che sul prossimo trimestre è un movimento importante, magari di 10 o 15 €/MWh, può essere un aumento molto meno rilevante sul calendar + 1 o + 2.

Non è detto, infatti, che l’ampiezza dei movimenti di mercato si riverberi allo stesso modo su porzioni di curva molto avanti nel tempo. E’ necessario quindi verificare quale opportunità o rischio di maggior costo si possa esprimere nei prezzi delle porzioni di curva lontane e soppesare questo movimento nel quadro generale.

Insomma, il processo decisionale è sempre il frutto dell’analisi di una serie di fattori e della valutazione di come questi si incastrino fra loro. La ricetta perfetta non esiste e purtroppo neanche la sfera di cristallo, ma seguire con attenzione la situazione dei mercati e costruirsi una view dei possibili sviluppi futuri consente di avere gli strumenti per prendere delle decisioni razionali e consapevoli per l’ottimizzazione della fornitura, non solo per il breve termine anche per gli anni a venire.