Una delle decisioni più spinose quando si deve gestire un contratto di fornitura a prezzo variabile con fixing riguarda l’opportunità di non fissare il prezzo di una parte dei volumi contrattuali, entrando nel periodo di consumo (detto periodo di delivery) parzialmente esposti al prezzo del mercato spot.

Per compiere questa scelta è necessario dotarsi degli strumenti giusti e comprendere e valutare attentamente i pro e i contro, oltre che le tempistiche.

Pro e contro del prezzo variabile in delivery

Il vantaggio innegabile del prezzo indicizzato in delivery è l’opportunità di ottenere un risparmio, anche importante, nel caso in cui i prezzi spot siano più bassi rispetto alle quotazioni forward precedenti il periodo di consumo. Se i prezzi in delivery sono effettivamente minori rispetto al prezzo del “potenziale fixing” allora il delta prezzo costituisce una ottimizzazione interessante.

Come valutare dunque il costo/opportunità del rimanere esposti ai prezzi spot (ovvero non rischiedere gli ultimi fixing) e quando compiere questa scelta?

> View di mercato: Innanzitutto è importante la view di mercato. Se il mercato è ribassista e avvicinandosi al periodo della delivery le condizioni dei fondamentali indicano che la discesa dei prezzi dovrebbe continuare indisturbata, allora ha senso valutare se richiedere gli ultimi fixing (comunque a prezzi migliori rispetto ai mesi precedenti) o se mantenere una parte di volume indicizzato in delivery e provare a cogliere l’opportunità di un ribasso ulteriore.

In una situazione di mercato teso al rialzo, invece, prima ancora di valutare se rimanere a prezzo variabile in delivery è necessario valutare quanto si è disposti a sopportare come costo aggiuntivo se il mercato rialzista effettivamente permane a lungo. Non è prudente non richiedere un fixing (perché oggi il prezzo è troppo alto) sperando in un cambio di direzione dei prezzi non supportato dalla view di mercato, è un po' come non fermarsi all’ultimo benzinaio quando si è in riserva sperando di arrivare al successivo con l’automobile ancora in moto.

> Quantificare il risparmio atteso: Oltre alla view di mercato, imprescindibile per poter compiere la giusta scelta, è utile avere in mente quale porzione di volume eventualmente lasciare a prezzo variabile e fare due conti (una sorta di sensitivity analysis) per quantificare il potenziale guadagno o perdita a cui si può andare incontro.

Facendo un semplice esempio, un cliente vuole valutare se lasciare a prezzo variabile una porzione di volume pari a 1 MW baseload (cifra tonda per semplicità) sul Q4-2021. Il volume complessivo in MWh si calcola moltiplicando 1 MW per le ore del Q4-2021, ovvero 2.209 e sarà dunque pari a 2.209 MWh. Per ogni €/MWh in più o in meno dei prezzi, il delta in € per il cliente è 2.209 €.

Questo serve per avere un ordine di grandezza delle conseguenze, positive o negative, di un movimento dei prezzi unitario rispetto al costo della propria fornitura. A questo punto si può valutare il potenziale di risparmio o perdita suggerito dalla view di mercato e capire se vale la pena o meno rimanere esposti al prezzo variabile.

Nel caso in cui manchino diversi mesi prima dell’inizio della delivery e la view di mercato sia fortemente ribassista può valer la pena di non richiedere l’ultimo fixing per concedere il tempo ai prezzi di fare la loro discesa, approfittando del ribasso atteso la cui ampiezza sarà poi il driver della scelta, insieme a una view bearish aggiornata/riconfermata.

Aver conseguito un risparmio rispetto a mesi prima consente al cliente di scegliere se “accontentarsi” di un fixing a prezzo più vantaggioso o rischiare la volatilità dei prezzi spot con la speranza di migliorare ulteriormente il prezzo di acquisto della fornitura. In questo caso quantificare il risparmio già conseguito in euro consente anche di valutare con maggior lucidità la decisione di entrare in delivery esposti al prezzo di mercato o meno.

Nel caso in cui il mercato sia impostato al rialzo, invece, la scelta dovrà necessariamente essere anticipata. Fare l’ultimo fixing prima che i prezzi possano salire ulteriormente di fatto è l’implicita scelta di non rimanere esposti ai prezzi in delivery.

In generale, dunque, quando i prezzi salgono la scelta deve essere anticipata, quando i prezzi scendono ci si può permettere di arrivare a pochi giorni prima del periodo di consumo per decidere se entrare in delivery con una porzione di volume a prezzo variabile o meno. Attenzione però a una piccola accortezza.

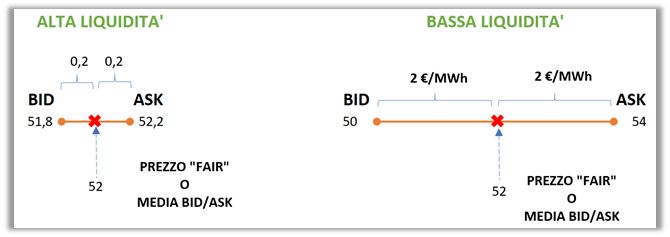

Al di là della maggior volatilità che si riscontra nei prezzi poco prima della delivery, è bene verificare non solo la disponibilità del fornitore per un fixing dell’ultimo minuto (l’alternativa alla scelta di non fare l’ultimo fixing, non si sa mai!) ma anche la liquidità del mercato. Periodi festivi come la fine di dicembre spesso inibiscono la possibilità del fornitore di offrire un prezzo conveniente per un fixing a causa della bassissima liquidità del mercato che comporta costi maggiori di operatività e quindi può venir meno la serenità con la quale sarebbe bene compiere questa scelta.

Per concludere

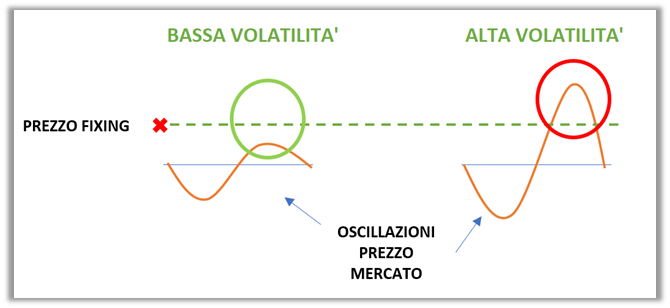

Per quanto la possibilità di risparmio possa essere estremamente interessante, dobbiamo ricordarci che le dinamiche dei prezzi spot possono essere difficili da prevedere con molto anticipo e un caldo improvviso, un freddo particolarmente pungente, scarsa produzione rinnovabile e altri fattori possono mordere i prezzi spot provocando swing di prezzo anche piuttosto importanti.

Questo è un rischio maggiore quando contrattualmente un fixing può esser richiesto solo su un periodo di tre mesi (quarters). Decidere se rimanere esposti ai prezzi del mercato spot per tre mesi consecutivi (nei quali può potenzialmente succedere qualunque cosa, da un lockdown che fa crollare i prezzi a un problema ad un tubo di gas che li fa impennare) è decisamente diverso dal compiere la stessa scelta per un unico mese alla volta.

In ogni caso, una buona view del mercato, unita alla capacità di valutare il potenziale impatto economico della scelta, sono il mix perfetto per compiere le scelte di ottimizzazione. Tutto sta alla propensione al rischio e agli obiettivi dell’ottimizzazione del singolo cliente e non esiste un metodo valido universalmente per compiere questo tipo di scelte. Anche perché se è vero che chi non risica non rosica, è anche vero che a volte è preferibile perdere una opportunità di risparmio piuttosto che esporsi a rischi che non si è certi di poter o voler sopportare.