Sia che si guardi il punto di vista del fornitore che quello del cliente, avere uno o più contratti di fornitura da gestire significa doverne curare diversi aspetti.

Il portfolio management è l’insieme delle attività che servono per ottimizzare la gestione del proprio portafoglio, di vendita, da un lato, o di consumo, dall’altro.

E’ evidente che sia il cliente che il fornitore devono dotarsi degli strumenti corretti per supportare la gestione della fornitura e dei rischi a questa associati. Quali sono dunque i rischi da monitorare?

Il rischio credito nel portfolio management

Il rischio credito è il rischio che una delle due parti non paghi quanto è dovuto. In un contratto di fornitura è dunque un rischio a cui è soggetto il fornitore ed è il motivo per cui spesso il fornitore richiede una garanzia bancaria o assicurativa che copra, appunto, il rischio di mancato pagamento da parte del cliente.

Il rischio controparte nel portfolio management

Il rischio controparte è il rischio che una delle due parti non sia in grado di ottemperare ai suoi obblighi contrattuali ed è, più nello specifico, il rischio che il fornitore non possa più fornire energia o gas come da contratto.

Entrambi questi due aspetti possono essere gestiti correttamente nelle prime fasi della contrattualizzazione, quando il cliente seleziona il fornitore e quando il fornitore valuta a sua volta l’affidabilità del cliente.

Durante la contrattualizzazione, dunque, sia il cliente che il fornitore prescelto saranno stati analizzati dal punto di vista dell’affidabilità creditizia e della solidità finanziaria, per consentire ad entrambi di scegliere la migliore controparte con cui obbligarsi al rispetto del contratto.

Il rischio volume nel portfolio management

Il rischio volume è il rischio che i volumi previsti durante la contrattualizzazione non corrispondano ai volumi effettivamente consumati dal cliente. Il rischio volume ha un impatto sia sul fornitore che sul cliente.

Il fornitore, infatti, quando acquista l’energia o il gas destinati al cliente, si basa su una previsione di consumo che, se disattesa, può comportare costi maggiori per l’approvvigionamento.

Per il cliente, il rischio volume è sia il rischio di consumare più del previsto (e dunque pagare una fattura su un consumo maggiore di quanto preventivato), sia il rischio di consumare maggiormente in periodi in cui il costo dell’energia o del gas è più alto.

E’ importante, dunque, che il cliente conosca il proprio profilo e le dinamiche di consumo e che, se possibile, anche il fornitore ne sia adeguatamente informato. Una maggiore conoscenza di ciò che accade ai propri consumi al variare della propria attività (se accendo un macchinario o spengo una linea produttiva) consente anche di scegliere il modo migliore per gestire la propria fornitura.

Il rischio prezzo nel portfolio management

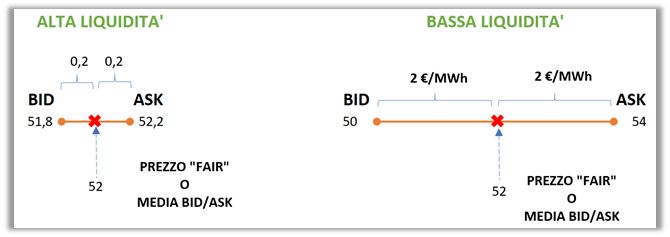

Il rischio prezzo: questo è il tema al quale sia i fornitori sia i clienti sono maggiormente sensibili ed è il rischio di pagare un prezzo troppo alto o maggiore del previsto per la fornitura energetica.

Se il concetto sembra immediato se si vestono i panni del cliente, forse lo è meno cercando di immedesimarsi nel fornitore. Il fornitore, infatti, quando un cliente richiede una fornitura a prezzo fisso o un fixing, deve a sua volta gestire il rischio di acquistare l’energia o il gas che ha contrattualizzato ad un prezzo superiore rispetto al prezzo di vendita.

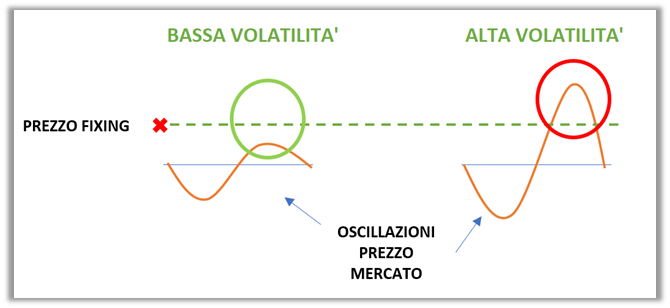

Per poter gestire adeguatamente la fornitura, soprattutto per quanto riguarda il rischio prezzo, è fondamentale avere ben chiare quali saranno le possibilità di ottimizzazione da esso offerte: quali sono i volumi minimi su cui richiedere un fixing, quali sono i periodi (mesi/trimestri/anni) su cui è possibile fissare il prezzo, quante volte è possibile farlo, quali sono i limiti temporali per i fixing prima del periodo di delivery e così via.

Da tutti questi aspetti dipende poi la possibilità di ottimizzare la fornitura durante tutto il periodo contrattuale.

Tendenzialmente, un fornitore che offre contratti di fornitura con fixing è dotato da un lato di expertise specifiche e dall’altro di sistemi informatici che gli consentono di tener conto perfettamente dei fixing richiesti, dei volumi coperti e di procedere correttamente alla gestione dell’intero contratto.

La gestione è dunque relativamente semplice, considerando anche che spesso è parzialmente automatizzata e digitalizzata.

Viceversa, non sempre i clienti sono dotati di un dipartimento di energy management che gestisca il contratto di fornitura o che abbia la conoscenza approfondita dei mercati energetici e delle loro dinamiche.

Come fare dunque per ottimizzare la gestione del portfolio managment?

In generale sono diverse le soluzioni che consentono alle aziende di ottimizzare il prezzo della fornitura ma è importante che il costo da sostenere sia coerente con i vantaggi che ne conseguono.

L’ideale è ricevere il supporto di esperti che, seguendo attentamente il mercato, possano consigliare il momento adatto per fare un fixing tenendo anche in considerazione le caratteristiche di flessibilità del contratto di fornitura (non tutti sono uguali!) e la propensione al rischio del cliente. Con l’aiuto del partner giusto per l’ottimizzazione del contratto, la gestione della fornitura risulta più semplice e conveniente.